"2024 không phải là năm của trái phiếu" - các nhà giao dịch lại phải chờ thêm một năm nữa?

Trần Quốc Khải

Junior Editor

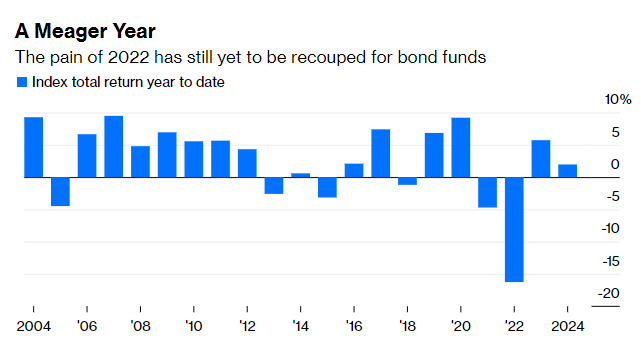

Việc lợi suất giảm trở lại đã là giấc mơ của tất cả nhà quản lý quỹ trái phiếu kể từ sau cơn ác mộng năm 2022. Tuy nhiên, với kỳ vọng năm nay đã tan biến, có vẻ họ sẽ phải đặt hy vọng vào năm 2025.

Báo cáo về bảng lương phi nông nghiệp của Mỹ công bố vào thứ Sáu tuần trước là “cú lừa” mới nhất trong chuỗi những tín hiệu sai lạc về chu kỳ kinh tế Mỹ. Hậu quả lớn nhất kể từ đó là sự giảm mạnh đến 50 bps dự báo cắt giảm của Fed. Hiện tại, chỉ có một động thái giảm lãi suất 25 bps được kỳ vọng cho cuộc họp tiếp theo của Fed vào ngày 7 tháng 11 và một đợt cắt giảm nữa bị loại bỏ khỏi dự báo năm 2025. Đó là một sự định giá lại hoàn toàn, không được hỗ trợ bởi cuộc bầu cử tổng thống sắp tới và sự gia tăng bất ổn địa chính trị. Vì vậy, việc giảm thiểu rủi ro là ưu tiên hàng đầu cho đến khi có sự rõ ràng. Rõ ràng là không có nhiều kích thích kinh tế đến từ các khu vực khác trên thế giới.

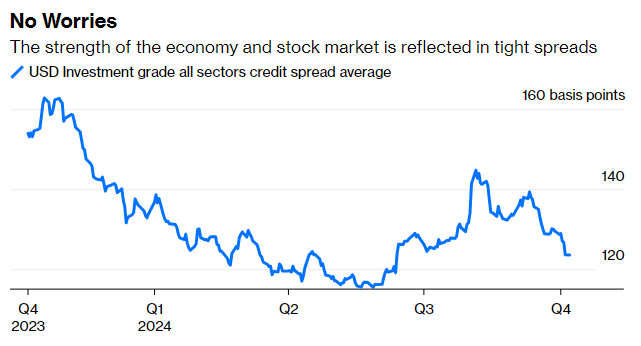

Một chỉ số quan trọng cho những người lạc quan về trái phiếu là chênh lệch tín dụng doanh nghiệp không có dấu hiệu mở rộng. Dòng tiền từ lợi tứct vẫn ổn định đối với các quỹ đầu tư trái phiếu, vì vậy tổng lợi nhuận năm nay là dương - nếu (một lần nữa) chỉ là một phần nhỏ so với lợi nhuận từ cổ phiếu. Trái phiếu luôn là công cụ bảo hiểm rủi ro ít nổi bật hơn so với tính năng động của thị trường cổ phiếu. Nhưng những đức tính đáng tin cậy này tỏa sáng trong thời kỳ khó khăn. Trái phiếu đang dần vào vùng giá trị với lợi suất TPCP Mỹ dao động quanh mức 4%, mang lại lợi nhuận dương so với lạm phát, hiện đã trở về gần mức 2%. Có thể còn quá sớm để nói rằng trái phiếu đang rẻ, nhưng chúng đang dần đạt đến mức đó.

Lợi suất TPCP kỳ hạn 10 năm của Mỹ đã tăng thêm 40 bps kể từ khi Fed mạnh tay cắt giảm lãi suất 50 bps vào ngày 16 tháng 9. Đây là phản ứng hoàn toàn ngược lại so với những gì đã được dự đoán, bỏ qua những cam kết lặp đi lặp lại về việc sẽ có thêm nhiều đợt cắt giảm. Quan trọng hơn, sự bán tháo này được dẫn dắt bởi lãi suất danh nghĩa, vì lợi suất thực của TPCP kỳ hạn 10 năm trừ đi lạm phát chỉ tăng một nửa so với lợi suất của trái phiếu thông thường.

Điều này cho thấy có một cú sốc tăng trưởng tích cực đã dẫn đến việc bán tháo mang tính định vị, hướng đến các lớp tài sản hấp dẫn hơn ở nơi khác, thay vì do lo ngại đột ngột về sự gia tăng lạm phát. Tính đến nay, không có bất kỳ dữ liệu lạm phát nào cho thấy điều đó sẽ xảy ra. Sự biến động trong những thay đổi gần đây về lợi suất trái phiếu cũng làm giảm sức hấp dẫn của trái phiếu, vốn thường được coi là tài sản trú ẩn an toàn.

12 tháng qua đã không hề yên ả. Đợt bullish vào cuối năm 2023 đã nhanh chóng bị đảo ngược vào tháng 4, khi lợi suất TPCP kỳ hạn 10 năm tăng vọt 90 bps. Nhưng từ tháng 5 đến giữa tháng 9, thị trường trái phiếu đã quay lại đà mua, tiến đến thời điểm “ngọt ngào” khi Fed lần đầu tiên cắt giảm lãi suất.

Tất cả các yếu tố cần thiết đều đã sẵn sàng cho một đợt bullish trái phiếu bền vững: Lạm phát về cơ bản đã trở lại mục tiêu 2%, những đợt cắt giảm lãi suất đầu tiên đã được thực hiện và hứa hẹn sẽ còn tiếp tục, cùng với một số dấu hiệu cho thấy nền kinh tế đang chậm lại. Nhưng bài học lặp lại là, nếu suy thoái không còn xuất hiện ngay trước mắt, quả bóng sẽ xẹp.

Claudia Sahm của Bloomberg, chuyên gia về thị trường lao động, cảnh báo rằng không nên chú ý quá nhiều vào báo cáo việc làm mới nhất: "Một tháng không tạo nên xu hướng". Đánh giá của cô ấy vẫn cho rằng việc tuyển dụng đang giảm dần, với việc tăng cường nhập cư đang làm tăng quy mô lực lượng lao động. Bảng lương là một chuỗi dữ liệu dễ biến động và dễ bị chỉnh sửa lớn. Chiến lược gia lãi suất toàn cầu của Deutsche Bank AG, Francis Yared, ví thước đo này như một “máy tạo số ngẫu nhiên”.

Fed đã bị cáo buộc là có nguy cơ đẩy nền kinh tế vào suy thoái khi không cắt giảm lãi suất vào tháng 8, rồi lại cắt giảm quá mạnh vào tháng 9. Đã có quá nhiều suy đoán về mức lãi suất trung lập, mức độ cân bằng giữa việc làm và lạm phát. Trong số tất cả các NHTW trên thế giới, Fed có lợi thế lớn nhất để có thể chờ đợi. Điều không thể nghi ngờ là hướng đi của họ nhằm giảm sự thắt chặt của chính sách tiền tệ và tập trung vào khía cạnh việc làm trong nhiệm vụ kép của họ. Kiên nhẫn là một đức tính đòi hỏi niềm tin tuyệt đối, vì vậy các nhà đầu tư nên “nhìn xa hơn” rằng năm 2025 có thể sẽ trở thành "năm vàng" của trái phiếu.

Bloomberg