Báo cáo việc làm thất vọng của Mỹ là điểm bắt đầu cho "chuỗi domino tiêu cực" trên thị trường, hay còn điều gì khác?

Trần Quốc Khải

Junior Editor

Sau báo cáo việc làm đáng thất vọng của Mỹ vào tháng 7 và sự hoảng loạn ngắn ngủi nhưng dữ dội của thị trường sau đó, thông điệp của nhiều nhà kinh tế là: “Tất cả hãy bình tĩnh”. Sau báo cáo tháng 8 chỉ tốt hơn một chút, điều này vẫn là thông điệp đúng đắn. Thị trường đang “thì thầm” với nhau rằng: vẫn chưa có cuộc suy thoái nào ở phía trước.

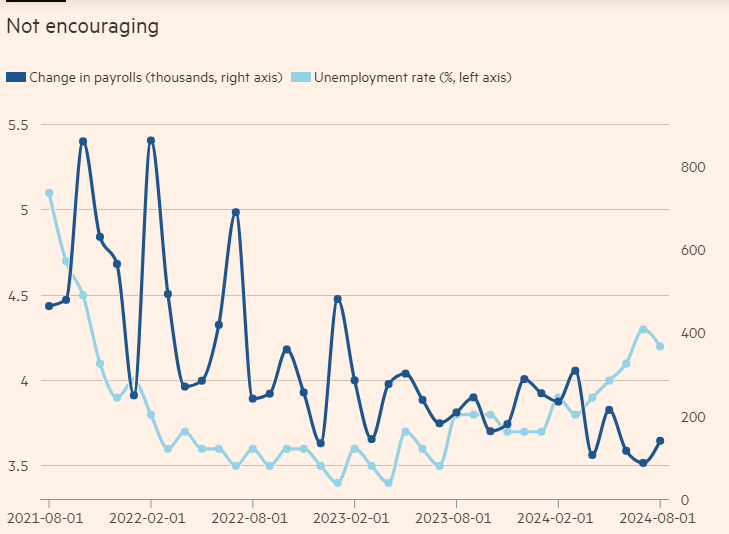

Sự hy vọng rằng số liệu việc làm yếu kém của tháng 7 là bất thường - một sự cố thống kê, “một hiện tượng thời tiết xấu” - dường như là không có cơ sở. Mặc dù số người tạm thời nghỉ việc đã giảm, nhưng điều này không đủ để thu hẹp đáng kể số lượng người thất nghiệp. Tỷ lệ thất nghiệp ở mức 4.2%, hầu như không cải thiện và số người làm việc bán thời gian thay vì toàn thời gian vì lý do kinh tế đã tăng 6% so với tháng 7, lên mức 4.8 triệu.

Biến động bảng lương và tỷ lệ thất nghiệp của Mỹ

Không chỉ có một số lượng việc làm mới khiêm tốn được tạo ra vào tháng 8 mà số lượng việc làm được bổ sung vào tháng 6 và tháng 7 cũng được điều chỉnh giảm. Sau khi điều chỉnh, mức tăng trung bình trong ba tháng qua là 116,000 việc làm/tháng. Như Omair Sharif của Inflation Insights chỉ ra, mức tăng có ý nghĩa của cuộc khảo sát phải ở 130,000. Nghĩa là, không thể chắc chắn rằng số lượng việc làm được thêm vào trong mùa hè này không phải là con số không.

Tóm lại, thị trường việc làm đang suy yếu đủ nhanh để chỉ có thể rơi vào phía “tiêu cực” của nền kinh tế. Đây là điều cần theo dõi chặt chẽ. Nhưng trong khi hướng thay đổi là đáng lo ngại, mức độ thì không. Tỷ lệ thất nghiệp 4.2% là ổn. Tăng trưởng tiền lương, giờ làm việc đều ổn định. Số đơn yêu cầu trợ cấp thất nghiệp ban đầu đã giảm.

Và nhìn xa hơn thị trường lao động, nhiều dữ liệu vẫn tích cực (tăng trưởng GDP, thu nhập của doanh nghiệp, chi tiêu của người tiêu dùng, v.v.).

Tuy nhiên, thị trường không hề tích cực. S&P 500 giảm 1.7% sau khi báo cáo NFP được công bố vào sáng thứ Sáu, lợi suất TPCP kỳ hạn hai năm giảm khoảng 10 bps khi thị trường định giá khả năng cắt giảm lãi suất 50 bps của Fed vào tháng 9 là lớn hơn thay vì 25 bps.

Tin tức kinh tế xấu ảnh hưởng tiêu cực tới cổ phiếu cho thấy rằng, theo quan điểm của thị trường, lạm phát đã được dập tắt. Tất cả những gì cần lo lắng bây giờ là tăng trưởng thu nhập. Và ngay cả nỗi lo đó cũng có thể không quá mạnh như các tiêu đề của thứ Sáu cho thấy. Các cổ phiếu có hiệu suất kém nhất không phải trong các lĩnh vực nhạy cảm về kinh tế, mà là các cổ phiếu công nghệ lớn: Tesla, Nvidia, AMD, Amazon, v.v.

Cầu so với cung trong chu kỳ giảm giá hàng hóa

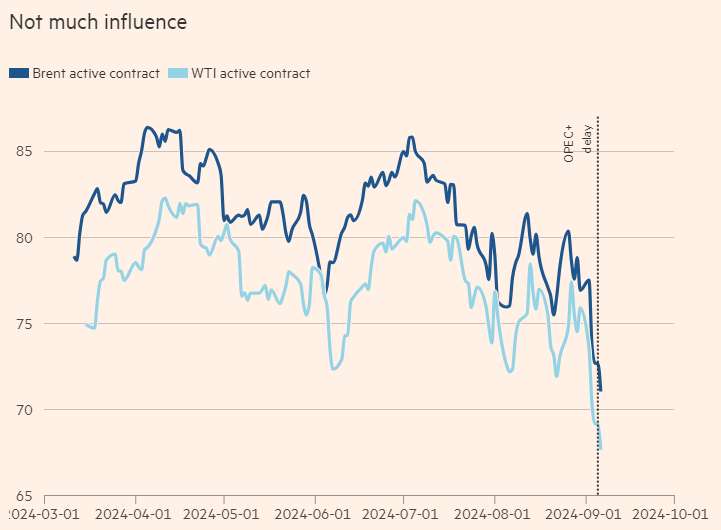

Tuần trước, dầu tiếp tục giảm, đóng cửa vào thứ Sáu ở mức 71 USD/thùng đối với dầu Brent, 67 USD/thùng đối với dầu thô WTI - mức thấp nhất cho cả hai chỉ số kể từ tháng 6 năm 2023.

Một nguyên nhân chính cho điều này là nhu cầu giảm ở Mỹ và Trung Quốc. Nhưng địa chính trị cũng là một yếu tố. Tuần trước, Libya đã công bố một số sản lượng khai thác được đã bị chặn bởi xung đột nội bộ và đưa ra các kế hoạch nhằm đưa phần sản lượng còn lại vào nguồn cung. Điều này đã góp phần làm giảm giá.

Một diễn biến khác đã thúc đẩy theo hướng ngược lại - hoặc đáng lẽ phải như vậy. Opec+, với hy vọng hỗ trợ giá, đã cắt giảm sản lượng mạnh kể từ cuối năm 2022 (5.9 triệu thùng/ngày, khoảng 5% nhu cầu trung bình hàng ngày). Các đợt cắt giảm này dự kiến sẽ bắt đầu được loại bỏ dần vào tháng 10. Vào thứ Năm, Opec+ đã thông báo rằng họ sẽ trì hoãn việc loại bỏ dần trong hai tháng nữa.

Tin tức này đã làm chậm lại đà giảm giá trong một ngày:

Điều này cho thấy hai điều. Đầu tiên, Opec+ tiếp tục mất đi vị thế của mình trên thị trường dầu mỏ. Các nhà sản xuất không thuộc OPEC như Mỹ và Guyana đang sản xuất nhiều dầu hơn. Kazakhstan, Iraq và Nga liên tục vượt quá mục tiêu sản xuất.

Thứ hai, điều này cho thấy nhu cầu chứ không phải nguồn cung đang dẫn đầu chu kỳ giảm này. Dầu và các mặt hàng khác có khả năng tiếp tục trượt giá cho đến khi nền kinh tế Mỹ lấy lại đà tăng trưởng hoặc nhu cầu của Trung Quốc tăng lên.

Nhìn chung, nếu thế giới muốn ít dầu hơn, thì đó không phải là chỉ báo tốt cho tăng trưởng toàn cầu. Nhưng đối với các nước nhập khẩu dầu lớn, như Nhật Bản và Thổ Nhĩ Kỳ và nhiều thị trường mới nổi khác, giá dầu rẻ hơn sẽ là điều có lợi.

Financial Times