"Chỉ có tăng-tăng và tăng": Bitcoin và vàng sẽ dẫn đầu trong "Trật tự tiền tệ" mới?

Trần Quốc Khải

Junior Editor

Bitcoin và vàng đang báo hiệu sự chuyển dịch của trật tự tiền tệ toàn cầu. Khi các tài sản truyền thống đối mặt với rủi ro suy yếu, làn sóng đầu tư mới vào các tài sản phi tập trung mở ra một chương mới cho những nhà đầu tư muốn bảo vệ và gia tăng giá trị tài sản của mình trước biến động lớn sắp tới.

bài viết dựa trên quan điểm cá nhân của Mark E. Jeftovic từ ZeroHedge

Bitcoin và vàng đều báo hiệu sự kết thúc của trật tự tiền tệ hiện tại

Đầu năm nay, sau đợt điều chỉnh mạnh nhờ thông tin phê duyệt ETF giao ngay, Bitcoin đã đạt đỉnh mới, điều này khá bất thường vì chu kỳ halving vẫn chưa diễn ra. Trong các chu kỳ trước, mức đỉnh mới thường chỉ đạt được sau halving vài tháng.

Lần này, Bitcoin đã đạt hai mức đỉnh liên tiếp trước sự kiện halving nhưng sau đó giảm ngay lập tức và đi ngang, một trạng thái mà giới đầu tư Bitcoin gọi là “chopsolidation” (hợp nhất lặp đi lặp lại).

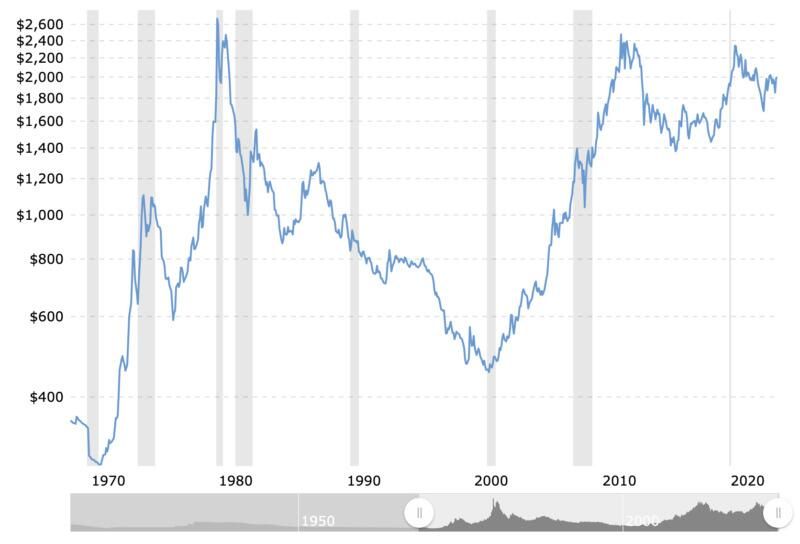

Với vàng, tài sản này cũng có mô hình tương tự, nhưng kéo dài hơn. Khi vàng đạt đỉnh mới vào tháng 12 năm 2023, tôi đã phải xem xét lại những phân tích trên trang DollarCollapse:

Từ mức đỉnh 800 USD/ounce vào năm 1980, vàng đã mất 28 năm để đạt đỉnh mới. Khi bước vào thời kỳ hậu khủng hoảng tài chính toàn cầu (GFC), vàng tiếp tục gặp khó khăn - mỗi lần đạt đỉnh mới đều có khả năng kéo theo sự điều chỉnh và hợp nhất trong nhiều năm. Khi vàng đạt đỉnh vào năm 2011 sau đợt tăng hậu GFC, kim loại này bước vào giai đoạn “chopsolidation” kéo dài hơn một thập kỷ:

Phải mất hơn tám năm, vàng mới vượt qua mức đỉnh năm 2011 và thêm ba năm nữa để đạt đỉnh mới vào cuối năm 2023.

Năm 2024, vàng đã thay đổi - đạt liên tiếp các mức đỉnh mới (đến nay đã hơn 30 lần) và bước vào một đà bullish “không thể chối cãi”. Tuy nhiên, nếu điều chỉnh theo lạm phát, vàng vẫn chưa vượt qua mức đỉnh năm 1980, điều mà chỉ có thể đạt được nếu giá vượt ngưỡng 3,000 USD/ounce.

Vàng đã chính thức bước vào chế độ “chỉ có tăng”

Giờ đây, dường như được thúc đẩy bởi chiến thắng lịch sử trong cuộc bầu cử ở Mỹ, Bitcoin cũng đã vào chế độ “chỉ có tăng”:

Ngay sau khi cuộc đua được phân định, Bitcoin đạt đỉnh mới và liên tục phá vỡ các mức khác, trong đó có đỉnh mới nhất gần chạm mốc 90,000 USD.

Những nhà giao dịch thông minh đã kiếm lời bằng cách bán ra ở đỉnh và mua lại ở đáy, chiến thuật này đã phát huy hiệu quả một thời gian.

Vấn đề là, nếu vàng và Bitcoin đang trong đà bullish dài hạn, thì đến một thời điểm nào đó, các chu kỳ hoặc các đợt điều chỉnh ngắn hạn sẽ thay đổi nhịp độ của chúng: các đỉnh mới sẽ xuất hiện với khoảng cách ngắn hơn - không còn là hợp nhất trong nhiều năm hay nhiều tháng, mà là các đỉnh mới xuất hiện cách nhau vài tuần, vài ngày, hoặc - với tốc độ của thị trường tiền điện tử, chỉ cách nhau vài giờ.

Khi điều này xảy ra, chúng ta đã bước vào chế độ “chỉ có tăng”.

Chúng ta đã chính thức bước vào chế độ “chỉ có tăng”, cả với vàng và Bitcoin. Mặc dù có nhiều tranh cãi giữa các bên ủng hộ vàng và ủng hộ Bitcoin (tôi luôn khẳng định mình là người ủng hộ cả vàng và Bitcoin, dù đã đầu tư nhiều vào Bitcoin hơn vàng từ lâu).

Trước đây, sự tương quan giữa hai loại tài sản này không nhiều, nhưng trong năm 2024, sự tương quan giữa Bitcoin và vàng đã trở nên chặt chẽ hơn. Đây là biểu đồ sử dụng MA 10 tuần, tuy rằng vẫn có biến động lớn (điển hình là đợt vàng giảm mạnh sau cuộc bầu cử):

Nhưng nhìn chung, hai tài sản này đang cùng báo hiệu một điều: kỷ nguyên tiền tệ pháp định sắp kết thúc.

Có quá muộn để đầu tư vào Bitcoin?

Nhiều người nhìn vào đà tăng không ngừng của Bitcoin và cho rằng họ đã bỏ lỡ cơ hội để kiếm lời từ khoản đầu tư này.

Tôi dùng cụm từ này vì một lý do: như tôi đã chỉ ra trong nhiều năm qua (từ khi tôi xuất bản “Tuyên ngôn Nhà tư bản tiền mã hóa”), Bitcoin không phải là một khoản đầu tư ngắn hạn - đây là một cuộc thay đổi toàn diện về chế độ tiền tệ.

Thước đo mà tôi sử dụng để xác định chúng ta đang ở giai đoạn nào của quá trình này (chúng ta còn sớm không, có quá muộn không?) là so sánh vốn hóa của thị trường trái phiếu toàn cầu với Bitcoin:

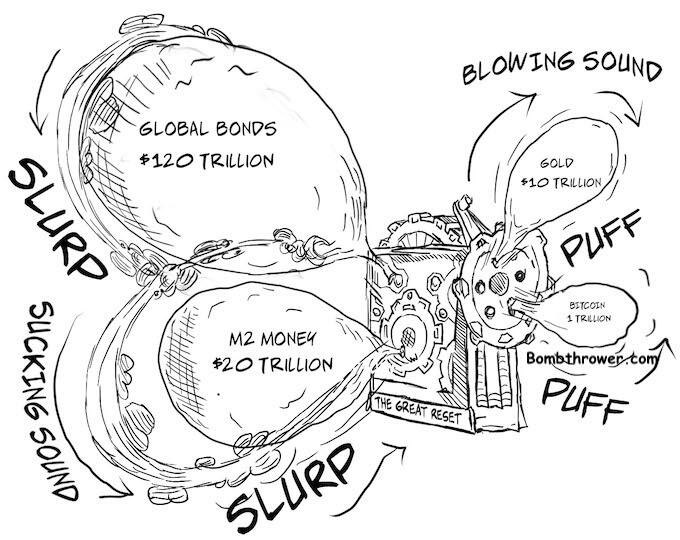

“Bên cạnh mức nợ đáng kinh ngạc này, chúng ta có thị trường trái phiếu toàn cầu trị giá 120 nghìn tỷ USD (trong đó gần 15 nghìn tỷ USD thực sự có lợi suất âm) và nguồn cung tiền M2 khoảng 20 nghìn tỷ USD.

Để hiểu rõ về Cuộc Tái Thiết Vĩ Đại (The Great Reset), hãy tưởng tượng 120 nghìn tỷ USD trái phiếu và toàn bộ cung tiền M2 như những quả bóng bay khổng lồ, với các cuống bóng nối vào một cỗ máy kiểu steampunk đang hút khí từ hai quả bóng đó và bơm vào các quả bóng nhỏ hơn với những cái tên như “Vàng” và “Bitcoin”. Phần cuối cùng của hình ảnh này là bạn hãy nhớ một điều: đừng quan tâm đến các con số (giá trị danh nghĩa) trên các quả bóng trái phiếu và M2.”

Điều bạn thực sự muốn theo dõi là luồng khí di chuyển từ trái sang phải. Luồng khí này được gọi là "sức mua".

Đây là mục tiêu dài hạn của “Tuyên ngôn Nhà tư bản tiền mã hóa”: xây dựng sự giàu có và tích lũy tài sản trong các “quả bóng” đang mở rộng ở phía bên phải của cuộc tái thiết. Những gì chúng ta đang trải qua như các bong bóng giá tài sản khổng lồ đều đáp ứng tất cả định nghĩa mà các nhà kinh tế học thuộc Trường phái Áo gọi là "Bùng nổ sự Phá sản".

Điều khác biệt ở đây là hiện tượng này xảy ra trên toàn cầu, với dòng tiền thoát khỏi các “quả bóng” ở phía ngược lại của cuộc tái thiết. Đây thực chất là những dấu hiệu ban đầu của một sự kiện siêu lạm phát toàn cầu, một sự kiện sẽ tác động lên tất cả các loại tiền tệ quốc gia, làm đảo lộn trật tự tiền tệ toàn cầu, thay thế vai trò của đồng USD là tiền tệ dự trữ thế giới, loại bỏ tiền mặt và chuyển toàn bộ thế giới sang một trật tự tiền tệ mới.

Khi tôi viết “Tuyên ngôn Nhà tư bản tiền mã hóa”, có khoảng 20 nghìn tỷ USD trái phiếu mang lợi suất âm trên tổng vốn hóa thị trường trái phiếu là 100 nghìn tỷ USD.

Giờ đây, trái phiếu dường như đang chuyển hướng - mặc cho Fed cắt giảm lãi suất, lợi suất vẫn tăng và đây là một vấn đề cho quả bong bóng nợ khổng lồ.

Hiện Bitcoin là một tài sản trị giá 1.5 nghìn tỷ USD, nhưng thị trường trái phiếu vẫn lớn hơn 100 lần và ở đâu đó, tài sản này đã bị coi là “rủi ro không có lợi nhuận” (cụm từ của Lacey Hunt). Đơn giản là trái phiếu hiện là “tiền chết”.

Tôi không nói sẽ có một cuộc tháo chạy hoàn toàn khỏi trái phiếu và 120 nghìn tỷ USD trái phiếu của chính phủ và doanh nghiệp sẽ đổ hết vào Bitcoin.

Nhưng tôi có thể thấy các nhà quản lý tài sản sẽ giảm tỷ trọng trái phiếu của họ. Tôi có thể thấy 10% hoặc 20% danh mục trái phiếu sẽ được chuyển sang các tài sản khác, và nếu 10% trong số đó được chuyển vào BTC, thì điều này tương đương với một dòng vốn 1.2 nghìn tỷ USD đổ vào.

Sự Đảo Chiều Lớn

Chúng ta đã trải qua một sự chuyển dịch lớn, nơi mà trước đây, các nhà quản lý tài sản có thể gặp rủi ro sự nghiệp thực sự khi phân bổ tài sản vào Bitcoin. Việc đầu tư này thường được các tỷ phú mạo hiểm và những người lập dị thực hiện, như Stan Druckenmiller, Paul Tudor Jones, hoặc Bill Miller - những người điều hành quỹ riêng và có đủ ảnh hưởng để không phải lo ngại về việc phải giải thích với bất kỳ ai.

Giờ đây, nếu bạn là nhà quản lý quỹ, văn phòng gia đình hoặc người ủy thác, bạn sẽ bị áp lực nếu không phân bổ danh mục vào Bitcoin - tôi gọi đó là “châm ngôn 1%” trong hơn một năm và chúng ta đã thấy điều đó diễn ra mạnh mẽ.

Trong bối cảnh hậu bầu cử đại thắng của Trump (khi mà việc phủ nhận kết quả bầu cử đột nhiên lại chấp nhận được), điều đáng chú ý là không ứng cử viên nào đề cập đến vấn đề nợ công tăng cao, thâm hụt ngân sách ngày càng phình ra, chứ đừng nói đến việc giải quyết vấn đề này như một phần của nền tảng tranh cử.

Đây chính là “con voi trong phòng” mà không ai đả động đến, vì không thể giải quyết được. Lựa chọn duy nhất là làm tăng lạm phát để xoá nợ và “phá hủy” tiền tệ - nhưng phá hủy loại tiền nào? Tất cả các loại!

Đó là lý do tại sao chỉ cần hành động đơn giản “thoát khỏi mức không” dù chỉ với một khoản nhỏ - và bổ sung thêm bằng các lần mua đều đặn (theo phương pháp Dollar Cost Average) - cũng ở bất kỳ số lượng nào, 100 USD mỗi tháng, thậm chí đến ATM Bitcoin và mua 5 USD mỗi tuần, bất kỳ khoản nào - đều sẽ đặt bạn vào một vị thế kinh tế-xã hội hoàn toàn khác so với tất cả các nhà đầu tư còn lại, những người sẽ không có gì khi sự thay đổi chế độ tiền tệ cuối cùng ập đến, lúc đó một loại hình “Apartheid Tiền tệ” sẽ xuất hiện.

Chúng ta đang ở Giai Đoạn Cuối. Thực sự là vậy.

ZeroHedge