Dữ liệu về bảng lương, ISM và CPI tác động như thế nào đến cổ phiếu và trái phiếu?

Đặng Thùy Linh

Junior Analyst

Lợi suất trái phiếu thường tăng sau khi công bố dữ liệu về bảng lương, ISM và CPI, nhưng trong những năm gần đây, lợi suất trái phiếu có dấu hiệu tăng sâu hơn. Cổ phiếu ít biến động hơn trái phiếu sau khi dữ liệu được công bố, ngoại trừ chỉ số ISM, vốn luôn tích cực đối với thị trường chứng khoán.

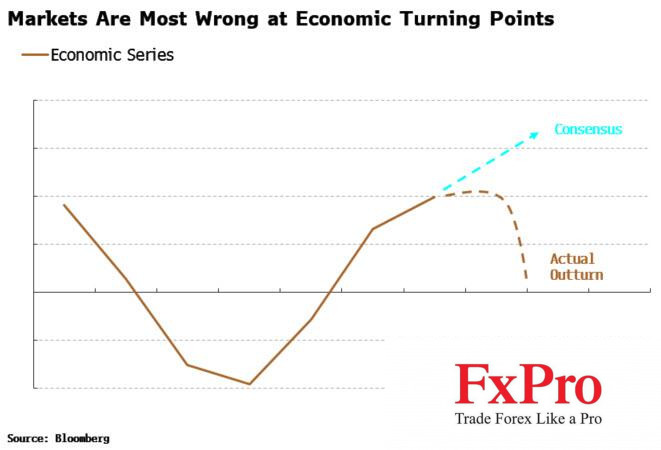

Để hiểu rõ hơn về xu hướng này, có thể xem xét cách thị trường phản ứng trong những ngày sau khi các dữ liệu kinh tế quan trọng được công bố. Có thể tính hiệu suất trung bình của cổ phiếu và trái phiếu vào mỗi ngày sau khi chỉ số sản xuất ISM được công bố mỗi tháng, sau đó cộng dồn lợi nhuận của 20 ngày với nhau.

Biểu đồ dưới đây cho thấy lợi nhuận kép trung bình hàng ngày của cổ phiếu (đường màu cam) sau khi dữ liệu sản xuất ISM được công bố mỗi tháng.

Hiệu suất trung bình của S&P sau khi dữ liệu sản xuất ISM được công bố

Biểu đồ cho thấy một kết quả bất ngờ. Cổ phiếu luôn vượt trội so với mức cơ sở trong những ngày sau khi dữ liệu sản xuất ISM được công bố, với dữ liệu tính từ năm 1997. (Đường màu xanh trong biểu đồ thể hiện lợi nhuận trung bình của S&P bằng cách chọn một ngày ngẫu nhiên mỗi tháng và tính lợi nhuận trung bình trong những ngày này. Sau đó sử dụng mô phỏng Monte Carlo lặp lại quá trình này với các ngày ngẫu nhiên khác nhau nhiều lần và lấy lợi nhuận trung bình trên các lần mô phỏng này.)

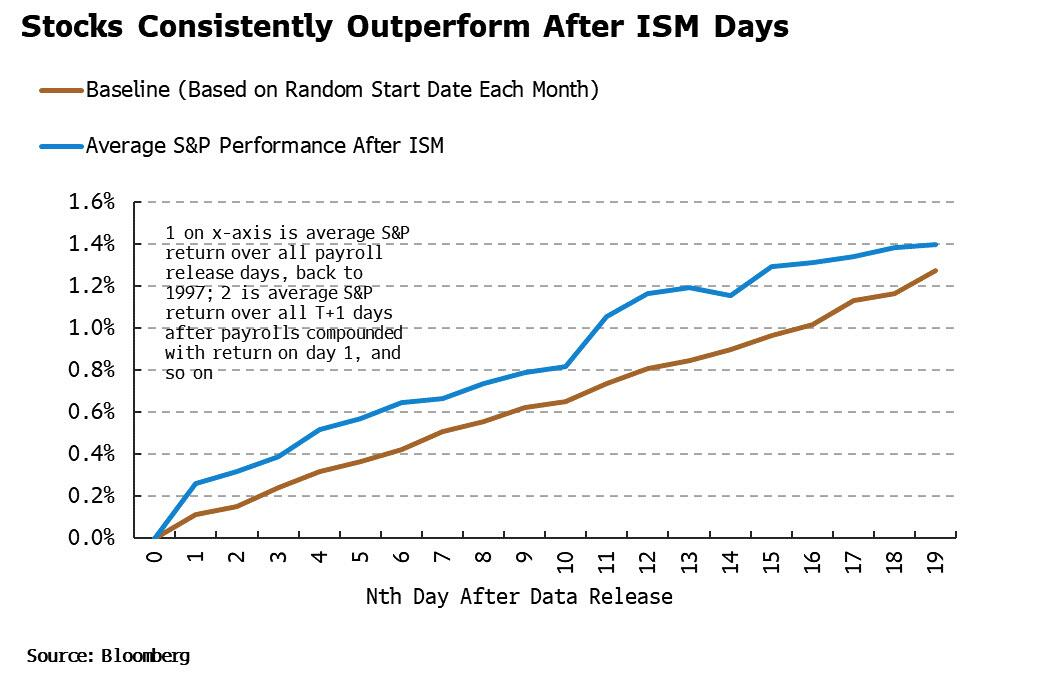

Hiện tượng này xảy ra tương tự sau khi dữ liệu dịch vụ ISM, bảng lương hoặc CPI được công bố. Lợi nhuận kép trung bình của S&P cho cả ba chỉ số này dao động xung quanh mức cơ sở (đường màu xanh) và không cho thấy xu hướng tăng tích cực kéo dài như với dữ liệu sản xuất ISM.

Hiệu suất trung bình của S&P sau khi dữ liệu dịch vụ ISM và CPI được công bố

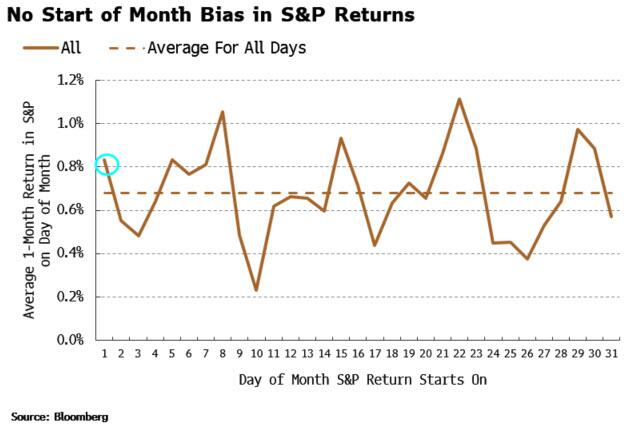

Những động thái trên có thể bị ảnh hưởng bởi việc chỉ số ISM được công bố ngay đầu mỗi tháng. Dòng tiền mới và việc tái cơ cấu danh mục đầu tư có thể tác động đến lợi nhuận vào đầu tháng. Tuy nhiên, điều này là không đúng. Lợi nhuận trung bình một tháng của S&P bắt đầu từ ngày đầu tiên của tháng (tính từ năm 1997) không gần mức đỉnh (ngày mang lại lợi nhuận cao nhất là ngày 22, tiếp theo là ngày 8 - không có lý do rõ ràng để giải thích điều này).

Lợi nhuận trung bình hằng ngày của S&P trong một tháng

Vì vậy, ảnh hưởng của chỉ số ISM có vẻ như không đơn giản. Vậy điều gì lý giải cho điều này? Có thể là do một vài yếu tố kết hợp:

Thứ nhất, chỉ số ISM gần như luôn là dữ liệu kinh tế quan trọng được công bố đầu tiên mỗi tháng, cung cấp thông tin cập nhật về tình hình kinh tế. Điều đó có nghĩa là nó thiết lập xu hướng tăng trưởng - thường là tích cực và do đó có lợi cho cổ phiếu - và thường diễn ra trước các dữ liệu khác được công bố vào cuối tháng hoặc quý.

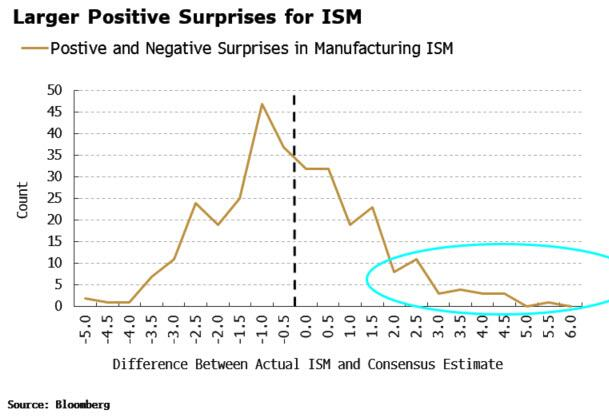

Thứ hai, mặc dù chỉ số ISM thường có xu hướng đi ngược lại kỳ vọng (thấp hơn dự báo), nhưng nó vẫn ở trên mức 50 (mốc cho thấy sự mở rộng) hơn 2/3 số lần công bố (tính từ năm 1997). Hơn nữa, dữ liệu ISM thường ghi nhận các kết quả tích cực vượt mức mong đợi hơn so với các kết quả xấu hơn dự báo.

Những bất ngờ tích cực và tiêu cực của dữ liệu sản xuất ISM

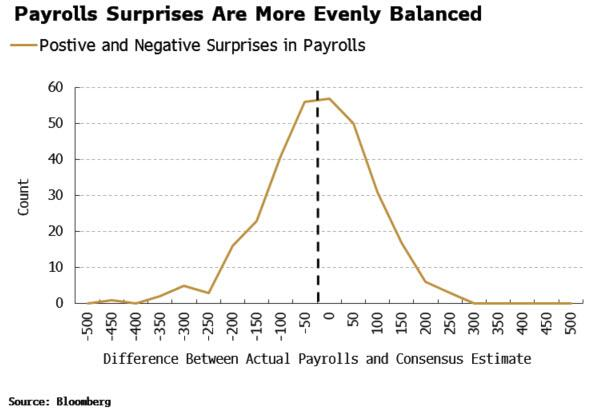

Điều này rõ ràng hơn so với bảng lương, khi mức độ của những bất ngờ tích cực và tiêu cực cân bằng hơn.

Những bất ngờ tích cực và tiêu cực của dữ liệu bảng lương

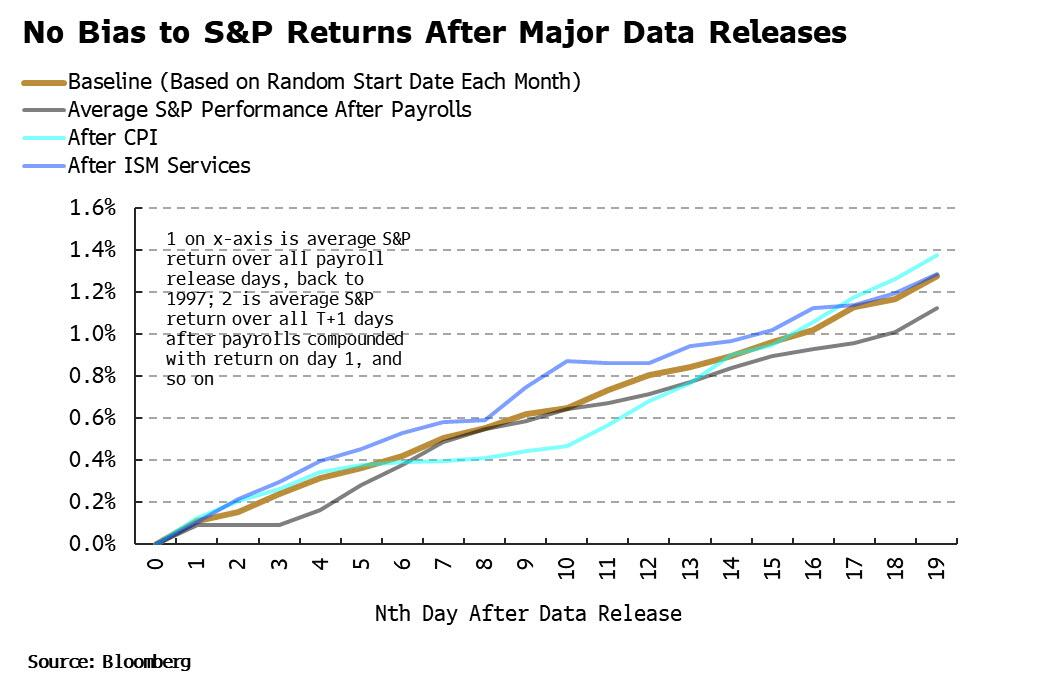

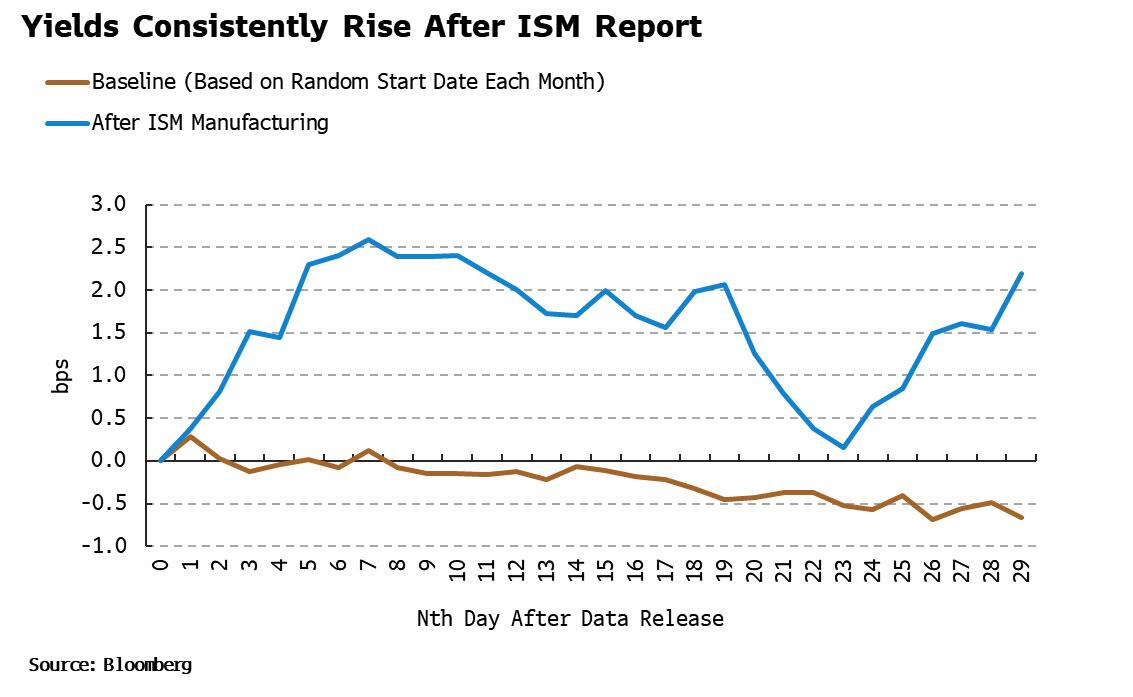

Thứ ba, lợi suất trái phiếu có xu hướng tích cực sau khi ISM được công bố. Lợi suất liên tục cao hơn đường cơ sở màu xanh trong biểu đồ bên dưới (đường cơ sở dựa trên ngày bắt đầu ngẫu nhiên mỗi tháng và phù hợp về mặt trực quan với lợi suất thấp hơn, do chúng chủ yếu giảm trong 25 năm qua).

Cổ phiếu và trái phiếu có mối tương quan nghịch trong phần lớn thời gian sau năm 1997, do đó lợi suất tăng đi đôi với cổ phiếu tăng. Lợi suất cao hơn, trước khi lạm phát quay trở lại trong chu kỳ này, là dấu hiệu của một nền kinh tế đang mạnh lên và do đó có tác động tích cực đến chứng khoán.

Lợi suất trái phiếu tăng bềnh vững sau dữ liệu ISM

Ảnh hưởng của dữ liệu ISM đối với lợi xuất trái phiếu vẫn rõ rệt hơn nhiều so với các dữ liệu khác, lợi suất có xu hướng tăng nhẹ sau dữ liệu về bảng lương và giảm nhẹ sau CPI.

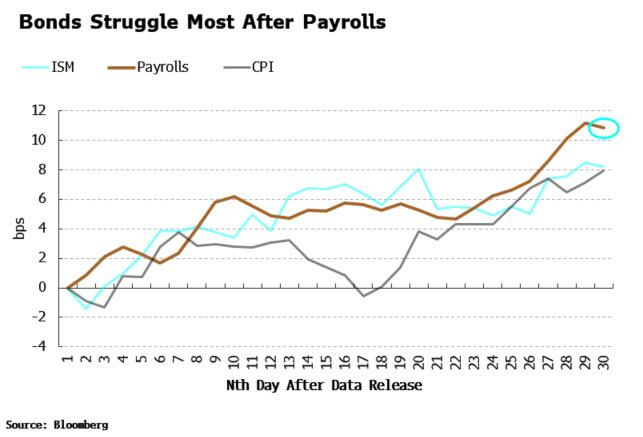

Tuy nhiên, nếu chỉ xét dữ liệu từ năm 2020 đến nay, bức tranh sẽ thay đổi hoàn toàn. Lợi suất trái phiếu, nhìn chung là tăng cao hơn trong giai đoạn này sau khi loại dữ liệu được công bố. Nhưng lưu ý rằng, mức tăng mạnh nhất không xảy ra sau chỉ số ISM, hay CPI (từng có thời điểm vượt 9%), mà là sau dữ liệu bảng lương.

Lợi suất trái phiếu thay đổi mạnh mẽ nhất sau dữ liệu bảng lương

Kể từ năm 2020, thị trường tập trung nhiều hơn vào khả năng tăng lãi suất để kiềm chế lạm phát do tăng trưởng mạnh hơn. Bảng lương - có thể do các vấn đề thu thập dữ liệu hậu đại dịch - vẫn duy trì mức độ ổn định hơn so với chỉ số ISM. Trái ngược với xu hướng tích cực trong lịch sử, cổ phiếu cùng với lợi suất trái phiếu sụt giảm sau khi chỉ số ISM tháng 5 được công bố vào thứ Hai.

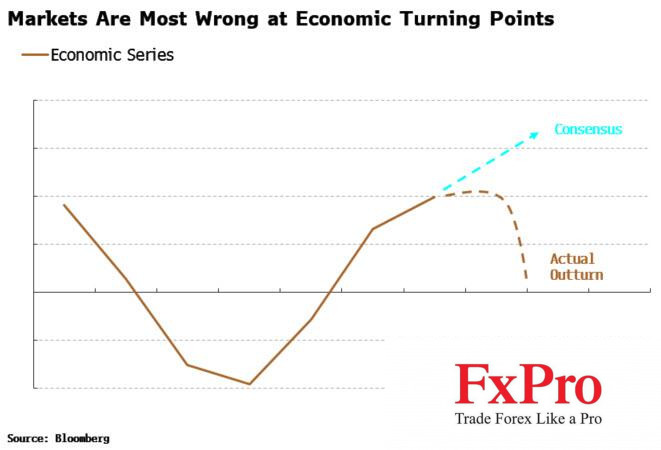

Như vậy, dữ liệu kinh tế đóng vai trò then chốt trong việc biến động giá tài sản. Tuy nhiên, tác động mạnh nhất đến giá không phải là quy mô của dữ liệu, mà là các điểm ngoặt của nó. Thị trường dường như có xu hướng bỏ qua các điểm ngoặt này, và dự báo thường sai lầm nhất khi dữ liệu thay đổi.

Do đó, tại các điểm ngoặt, biến động giá thường mạnh nhất đối với tài sản rủi ro vì chúng phải nhanh chóng thích ứng với sự thay đổi xu hướng đột ngột.

Chỉ số ISM, là một chỉ báo được công bố sớm hàng tháng và ít được điều chỉnh, có cơ hội cao hơn để trở thành dữ liệu đầu tiên nắm bắt được các điểm ngoặt này. Quy mô của một số bất ngờ trong dữ liệu so với dự báo của thị trường cho thấy nó có thể khiến thị trường bất ngờ nhiều hơn so với dữ liệu bảng lương.

Zerohedge