Fed cắt giảm lãi suất - bùng nổ tái cấp vốn thế chấp - giá nhà tại Mỹ chuẩn bị "leo đỉnh"?

Trần Quốc Khải

Junior Editor

Thị trường nhà ở Mỹ sắp đối mặt với đợt tăng giá mới khi sự bùng nổ tái cấp vốn thế chấp đang diễn ra nhờ Fed cắt giảm lãi suất. Lãi suất thấp giúp gia tăng khả năng mua nhà, trong khi nguồn cung nhà ở khan hiếm, dự báo sẽ đẩy giá nhà trung bình lên đáng kể trong thời gian tới.

Fed đã không thể chọn một thời điểm tồi tệ hơn để bắt đầu nới lỏng chính sách, mặc dù với cuộc bầu cử chỉ còn hơn một tháng nữa, Fed "phi chính trị" thực sự không còn lựa chọn nào khác.

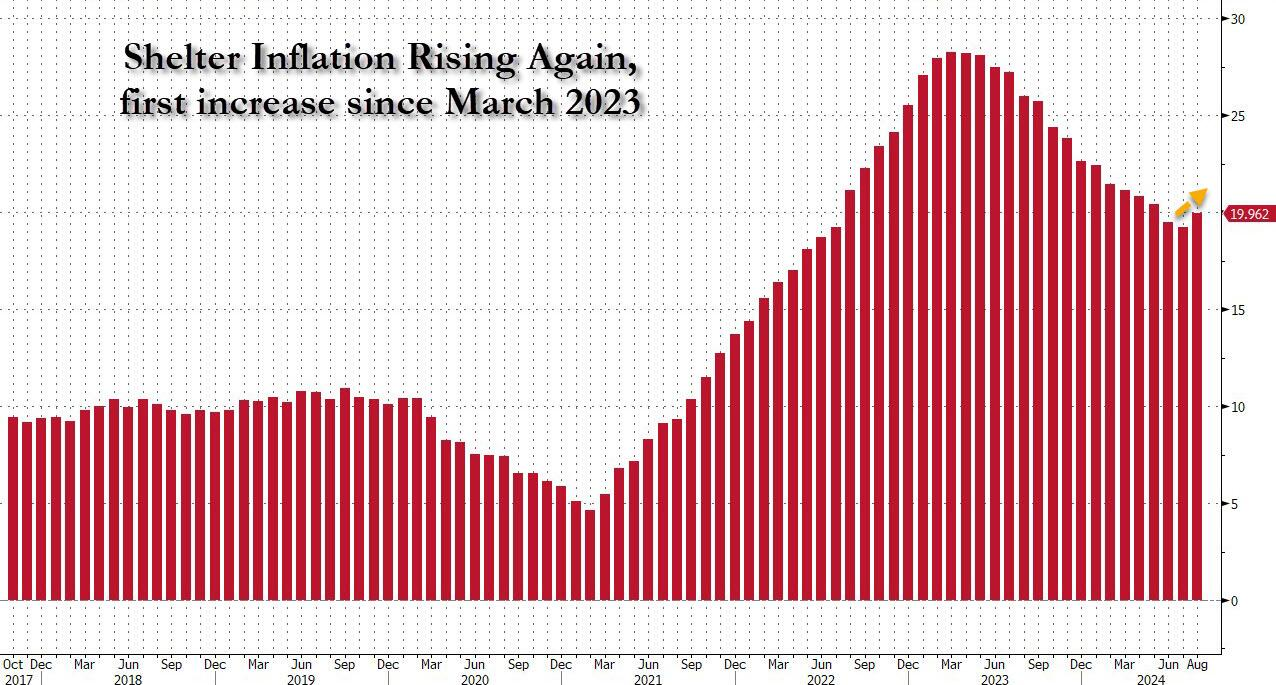

Như đã dự đoán từ tháng 12, Fed sẽ giảm lãi suất đúng lúc giá nhà và tiền thuê nhà bắt đầu tăng trở lại và chắc chắn, chỉ vài ngày trước khi Fed giảm lãi suất 50 bps, Cục Thống kê Lao động Mỹ (BLS) đã báo cáo mức tăng chi phí nhà ở hàng năm đầu tiên kể từ tháng 3 năm 2023.

Nhưng đó chỉ là khởi đầu: những gì sẽ xảy ra tiếp theo, cùng với đợt tăng giá mới từ mức đỉnh hiện tại.

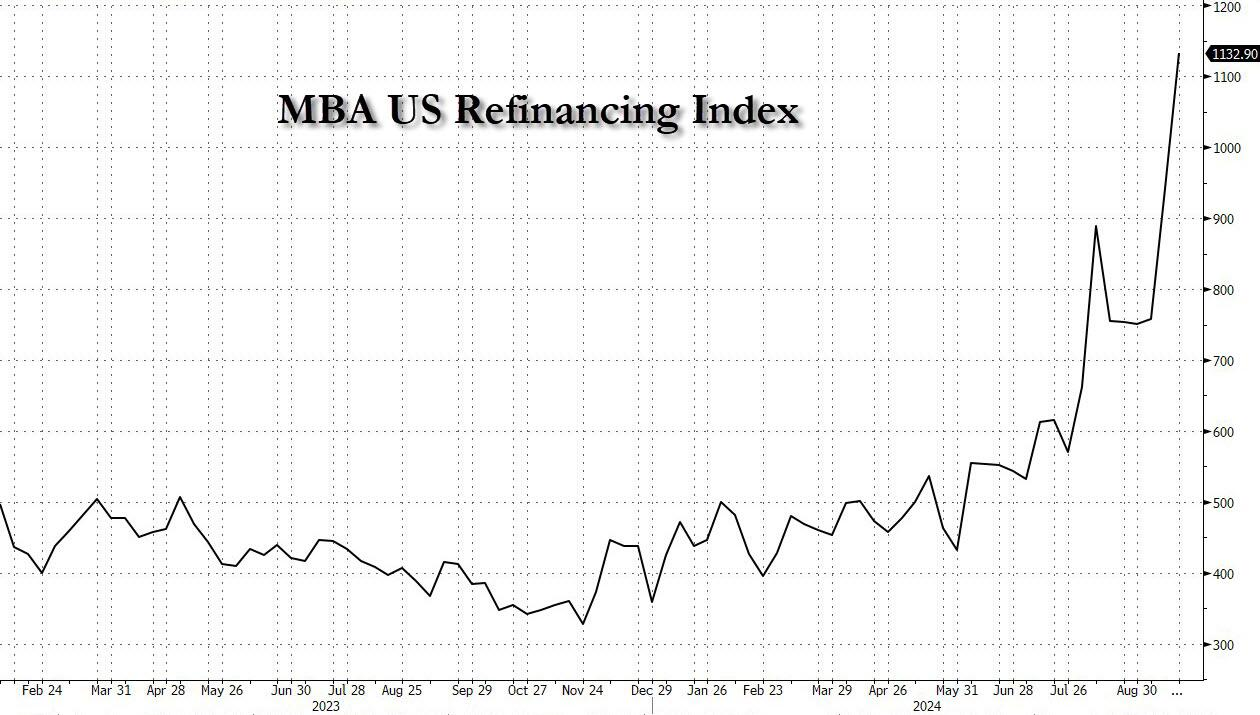

Nhờ việc Fed giảm lãi suất 50 bps, điều này đã khiến chi phí vay thế chấp rẻ nhất trong hai năm qua, số lượng đơn xin tái cấp vốn thế chấp đã tăng vọt tuần thứ hai liên tiếp: chỉ số tái cấp vốn của Hiệp hội Ngân hàng Thế chấp (MBA) (dữ liệu bao gồm hơn 75% tổng số đơn xin thế chấp nhà ở bán lẻ tại Mỹ) đã tăng 20.3% trong tuần kết thúc vào ngày 20 tháng 9, đạt mức đỉnh kể từ tháng 4 năm 2022, sau khi tăng 24.2% trong tuần trước đó, khi lãi suất thế chấp cố định 30 năm giảm 2 bps xuống mức 6.13%, đây là tuần giảm thứ tám liên tiếp và là chuỗi giảm dài nhất kể từ năm 2018-2019.

Điều này cũng giúp tăng chỉ số đơn xin mua nhà của 1.4% trong tuần trước, đạt mức đỉnh kể từ đầu tháng 2. Sự tăng trưởng này chỉ ra nhu cầu ngày càng tăng trong một thị trường nhà ở đang dần tìm lại chỗ đứng.

Mặc dù theo truyền thống, chu kỳ nới lỏng không ngay lập tức dẫn đến sự bùng nổ trong các đơn xin tái cấp vốn, phần lớn vì người vay thường chờ đợi để khóa lãi suất thấp hơn, nhưng trong trường hợp này, có thể có một sự khác biệt khi lợi suất 10y đã tăng lên trong tuần trước khi các nhà giao dịch tranh luận về mức độ cắt giảm lãi suất của Fed vào tháng 11 cũng như lộ trình của họ và cũng bắt đầu dự đoán đợt lạm phát tiếp theo (sẽ được kích hoạt một phần bởi đợt bùng nổ giá nhà sắp tới).

Chắc chắn, khi lãi suất trung bình của các khoản vay thế chấp 15 năm và điều chỉnh lãi suất trong 5 năm tăng nhẹ vào tuần trước sau khi giảm mạnh trong hai tuần, những người muốn tái cấp vốn có thể sẽ vội vàng làm điều này trước khi lãi suất tăng cao hơn nữa và đường cong tiếp tục dốc lên.

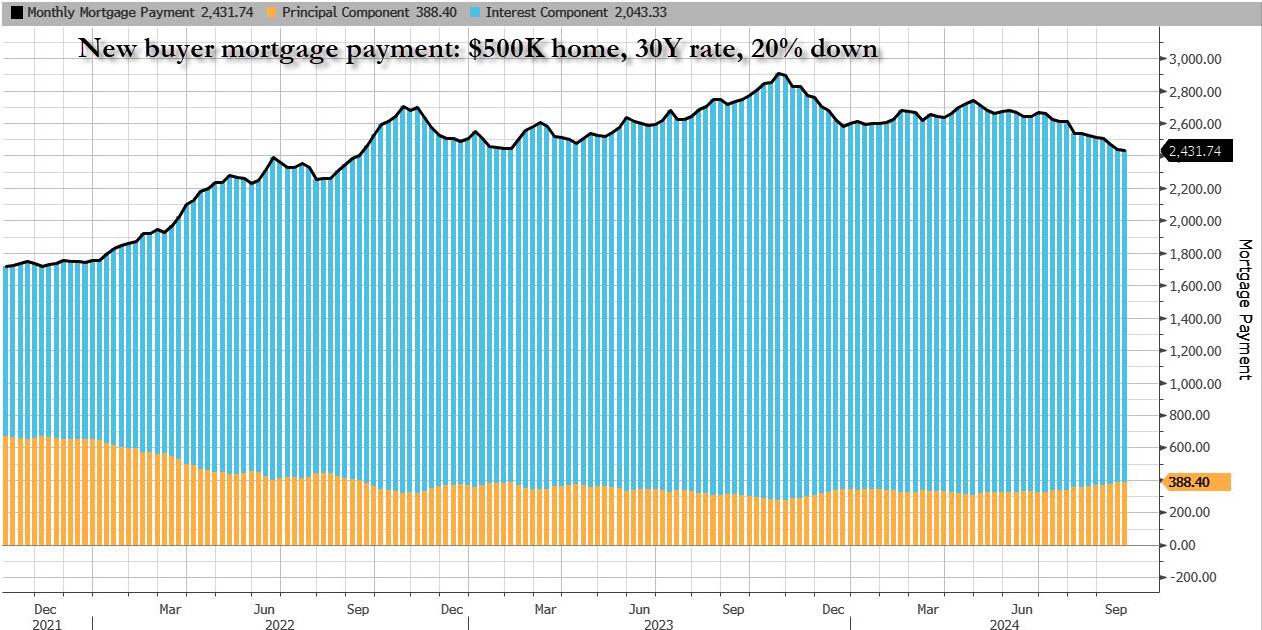

Nhưng tại sao lãi suất tái cấp vốn thấp hơn lại có nghĩa là giá nhà cao hơn? Đơn giản: lãi suất thấp hơn có nghĩa là khả năng chi trả cao hơn, và khi lãi suất thế chấp giảm xuống mức đáy trong hai năm qua, người vay sẽ tiết kiệm hàng nghìn USD trong khoản thanh toán hàng năm. Điều này giải phóng tiền mặt có thể dùng để tiếp tục chi tiêu tiêu dùng, cải thiện nhà cửa, trả nợ và nhiều hơn thế. Nhưng chủ yếu là để mua nhà và thậm chí giá nhà cao hơn vào thời điểm nguồn cung nhà ở đang bị tắc nghẽn nghiêm trọng.

Thực tế, có thể lập luận rằng sự bùng nổ trong tái cấp vốn có thể kích hoạt mức tăng hai chữ số trong giá nhà trung bình.

Nhưng sự bùng nổ gần đây chỉ ra rằng có thể không cần nhiều để các chủ sở hữu thế chấp khác nhận ra khoản tiết kiệm đáng kể. Lần cuối cùng hoạt động tái cấp vốn đạt mức cao như vậy, lãi suất thế chấp chỉ dưới 5%, theo MBA.

"Mặc dù mức độ hoạt động tái cấp vốn vẫn còn khiêm tốn so với các đợt bùng nổ tái cấp vốn trước đó, chúng hiện chiếm đa số trong số đơn MBA nhận được" Joel Kan, phó chủ tịch của MBA cho biết.

Xem xét ví dụ sau: khoản vay trung bình tái cấp vốn vào tuần trước là khoảng 386,000 USD. Nếu khoản vay này được lấy ra một năm trước và giả sử 4,000 USD vốn đã được thanh toán trong thời gian đó, số tiền vay ban đầu là khoảng 390,000 USD. Với lãi suất 7.41% khi khoản vay này được cấp, chủ nhà sẽ phải trả 2,700 USD/tháng. Nhưng tái cấp vốn khoản vay 386,000 USD còn lại thành khoản vay thế chấp mới trong 30 năm với lãi suất hiện tại 6.13% sẽ chuyển thành khoản thanh toán dưới 2,350 USD. Đó là khoản tiết kiệm 350 USD/tháng hoặc hơn 4,000 USD/năm!

Tất nhiên, việc giảm lãi suất thế chấp giúp tiếp cận các khoản vay lớn hơn. Đối với khoản thế chấp 1 triệu USD - từng cực kỳ hiếm nhưng giờ phổ biến hơn nhiều - khoản thanh toán với lãi suất thế chấp 6.13% sẽ là khoảng 6,079 USD/tháng. Nhưng một năm trước, với lãi suất 7.41%, khoản thanh toán sẽ là hơn 6,900 USD, vì vậy chủ nhà có thể tiết kiệm hơn 800 USD/tháng.

Biểu đồ dưới đây cho thấy sự sụt giảm gần đây trong khoản thanh toán thế chấp trung bình cho một căn nhà 500,000 USD, thế chấp 30 năm và trả trước 20%.

Tất nhiên, lãi suất thế chấp giảm chỉ là một phần của bài toán về khả năng chi trả. Trên thị trường bán lại, nơi nhà ở tồn kho vẫn ở mức thấp kỷ lục do các chủ sở hữu còn kẹt trong các lãi suất thế chấp thấp, giá trung bình ở mức 416,700 USD, gần mức cao kỷ lục. Đó là lý do tại sao bất kỳ khoản tiền mặt nào được giải phóng nhờ lãi suất tái cấp vốn thấp hơn, gần như chắc chắn sẽ được dùng để mua nhà mới, giống như khoản trợ cấp 25,000 USD cho người mua nhà lần đầu tiên của Kamala cũng sẽ dẫn đến giá nhà cao hơn nữa. Vì vậy, trong những tháng tới, hãy chú ý đến thành phần "giá thuê tương đương của chủ nhà" trong rổ CPI (chỉ số này chiếm tỷ trọng lớn nhất), vốn sắp bùng nổ nhanh chóng giống như tất cả những đợt tái cấp vốn thế chấp mới.

ZeroHedge