Fed sắp cắt giảm lãi suất - "ánh sáng" hay "bóng tối" đang chờ đợi thị trường chứng khoán?

Trần Quốc Khải

Junior Editor

Fed sắp đưa ra đợt cắt giảm lãi suất đầu tiên trong năm năm, nhưng đối với thị trường chứng khoán đang giữ mức đỉnh, thì đây có thể là nỗi lo nhiều hơn là mong đợi.

Kịch bản thị trường chứng khoán sụt giảm từ mức đỉnh đang đè nặng lên tâm trí của nhiều nhà đầu tư trong tuần này khi Fed chuẩn bị bắt đầu nới lỏng chính sách. Mặc dù việc cắt giảm từ mức lãi suất 5.5% hiện tại sẽ được thị trường hoan nghênh, nhưng câu hỏi đặt ra là quy mô của đợt cắt giảm. Một động thái giảm 25 bps có thể khiến một số nhà giao dịch thất vọng, trong khi những người khác có thể bị hoảng sợ bởi mức cắt giảm 50 bps, coi đó là một gợi ý rằng Fed đang lo ngại về triển vọng kinh tế u ám.

Nhiều người như Andrew Tyler, giám đốc bộ phận nghiên cứu thị trường của JPMorgan, kỳ vọng các động thái giảm 25 bps và 50 bps đều là động thái tích cực, dự đoán rằng nền kinh tế sẽ duy trì tốt. "Tôi nhận ra rằng có một số nhà đầu tư coi mức giảm 50 bps là một động thái hoảng loạn hơn do lo ngại về tăng trưởng. Tôi không đồng tình với mối quan ngại đó”, Tyler cho biết.

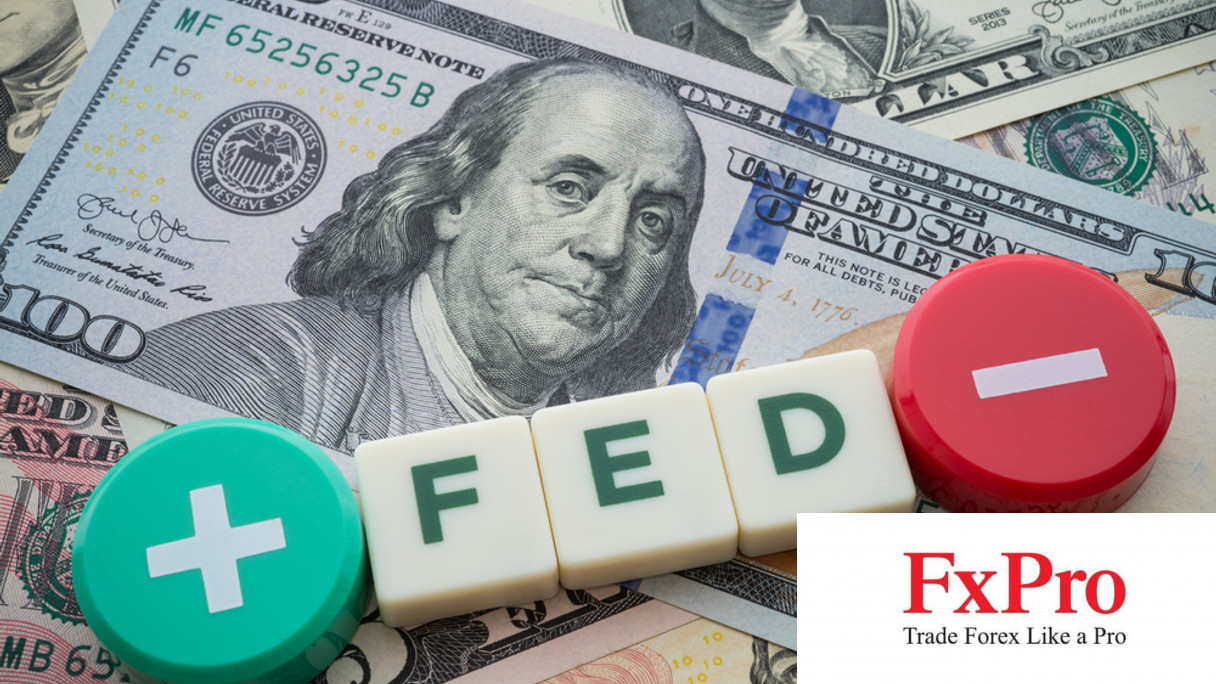

Các đồng nghiệp của ông tại JPMorgan dường như không chắc chắn về cách tình hình có thể tác động lên cổ phiếu. Họ lưu ý rằng S&P 500 đã tăng khoảng 25% trong năm qua, trong khi theo lịch sử, chỉ số này tăng trung bình 4% trong 12 tháng trước lần cắt giảm đầu tiên của Fed. Và một khi lãi suất thực sự bắt đầu giảm, hiệu suất cổ phiếu sẽ phụ thuộc vào kết quả tăng trưởng kinh tế - 8/12 chu kỳ nới lỏng gần đây nhất đi kèm với suy thoái và 4 chu kỳ hạ cánh mềm, theo các chiến lược gia.

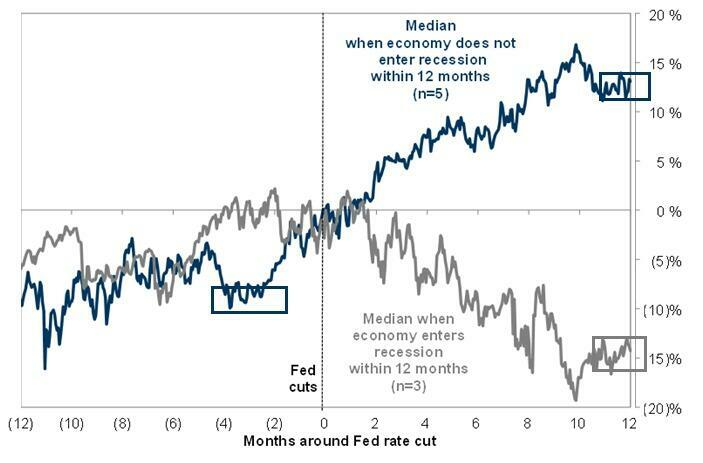

Hiện tại, thị trường tiền tệ đang định giá hơn 100 bps cắt giảm vào cuối năm, tiếp theo là ít nhất 100 bps nữa trong nửa đầu năm 2025. Điều này sẽ đưa lãi suất xuống 3% vào tháng 6 tới, giảm từ mức 5.5% hiện tại.

Một chu kỳ cắt giảm mạnh như vậy sẽ ám chỉ một nền kinh tế đang gặp khó khăn. Tuy nhiên, dự báo kinh tế cũng như kỳ vọng về thu nhập của cổ phiếu vẫn khá lạc quan, với S&P 500 được dự kiến sẽ mang lại mức tăng trưởng thu nhập 14% vào năm 2025 và 10% vào năm sau. Tại châu Âu, lợi nhuận của Stoxx 600 được dự kiến sẽ tăng khoảng 9% mỗi năm.

Andrew Lapthorne tại Societe Generale cho biết: "Đây có vẻ như là một thông điệp hoàn toàn trái ngược, kỳ vọng vào việc cắt giảm lãi suất mạnh mẽ của Mỹ nhưng vẫn tiếp tục tăng trưởng thu nhập mạnh mẽ. Những đợt cắt giảm này theo lịch sử sẽ đi kèm với mức giảm 20% trở lên trong lợi nhuận được báo cáo và do đó, thu nhập kỳ vọng sẽ giảm hơn 30%".

Đây là một phần lý do tại sao các chiến lược gia của Bank of America do Michael Hartnett đứng đầu đã nhắc lại lời khuyên của họ rằng: "Bán cổ phiếu trong đợt cắt giảm lãi suất đầu tiên". Họ cho rằng rủi ro hạ cánh cứng đang bị định giá thấp, lưu ý rằng thu nhập của các doanh nghiệp nhỏ tại Mỹ đang ở mức thấp nhất trong 14 năm và ý định tuyển dụng chỉ ra rủi ro giảm đối với số liệu bảng lương, nhưng dự báo đồng thuận là tăng trưởng EPS 10-15% vào năm 2025.

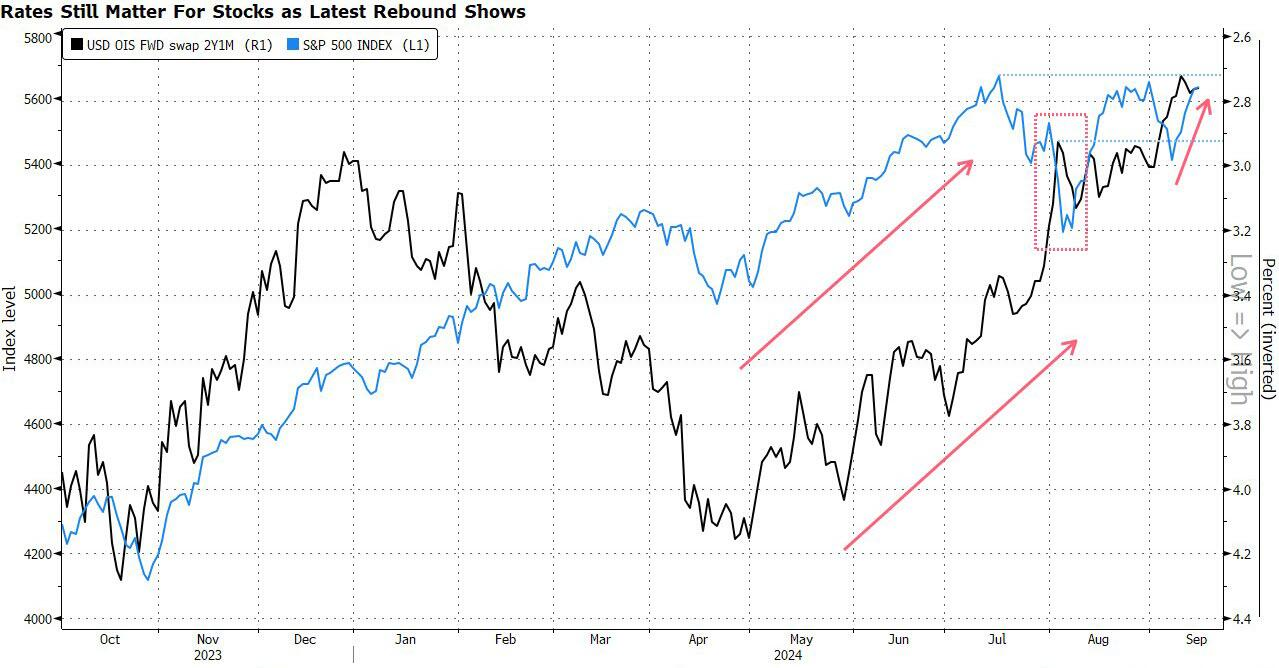

Bình luận sau cuộc họp của Chủ tịch Fed Jerome Powell vào thứ Tư sẽ đưa ra manh mối về tốc độ và quy mô tiềm năng của chu kỳ cắt giảm. Cho dù ông bắt đầu chu kỳ bằng mức cắt giảm 25 bps hay 50 bps, lãi suất thấp hơn sẽ giúp thị trường tổng thể bằng cách thúc đẩy lợi nhuận đầu tư và tăng trưởng kinh tế. Và việc cắt giảm của Fed cũng sẽ trấn an thị trường, vốn chỉ mới thoát khỏi cơn biến động mùa hè gần đây.

Chiến lược gia của Natixis, Emilie Tetard, dự đoán kịch bản hạ cánh mềm, nhưng đối với bà, bức tranh hiện tại với cổ phiếu và trái phiếu cùng nhau tăng giá có vẻ không hoàn toàn bền vững. Tetard cho biết: "Giữa một đợt tăng giá trái phiếu lớn và sự phục hồi trong khẩu vị rủi ro, thị trường đang hơi lạc lõng trong những mâu thuẫn. Tôi thích lập trường phòng hộ vào lúc này".