Kỳ vọng lãi suất của Fed có gì đáng chú ý sau tin CPI?

Nguyễn Thanh Thùy Dung

Junior Analyst

Giao dịch quyền chọn lãi suất ngắn hạn của Hoa Kỳ tăng mạnh trước và sau khi dữ liệu lạm phát tháng 5 được công bố qua, với lượng tiền lớn được ghi nhận đặt cược vào việc Fed sẽ cắt giảm lãi suất vào cuối năm nay bên cạnh việc giữ nguyên lãi suất trong cuộc họp rạng sáng ngày mai.

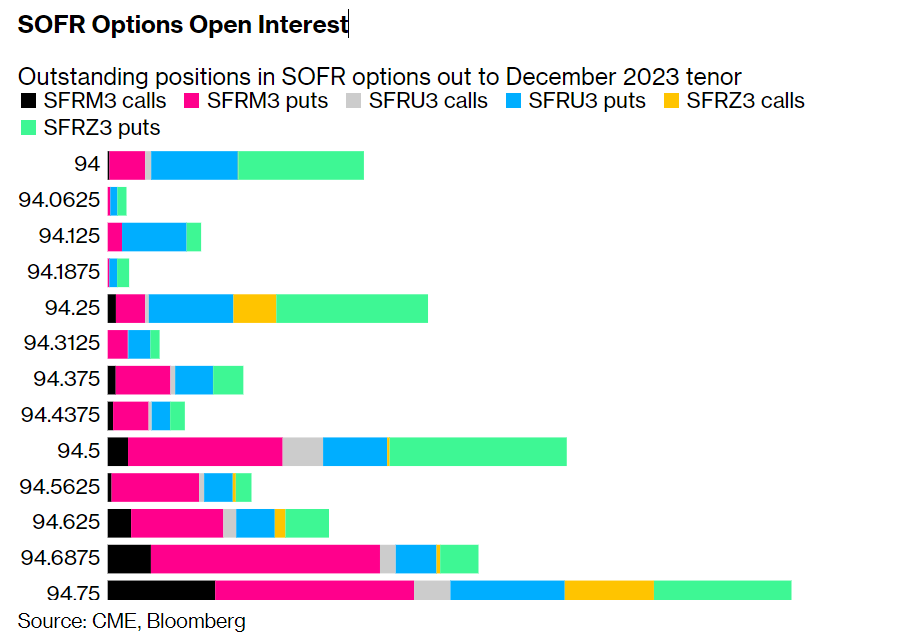

Các quyền chọn SOFR (lãi suất tài trợ qua đêm có bảo đảm) chuẩn sau khi dữ liệu lạm phát gồm 100,000 chênh lệch quyền chọn mua vào tháng 12 năm 2023, phù hợp với việc nới lỏng hoặc điều chỉnh cắt giảm lãi suất của Fed vào cuối năm.

Trước ngày tuyên bố lãi suất vào thứ Tư, khoảng mức tăng 3 điểm cơ bản vẫn được định giá trong quyết định tháng 6 trong khi định giá cắt giảm lãi suất tiếp tục giảm - xuống còn khoảng 15 điểm cơ bản vào cuối năm.

Trong khi đó, khảo sát khách hàng mua TPCP của JPMorgan tiếp tục cho thấy nhu cầu tăng lên đối với các vị thế long, với mức outright cao nhất kể từ cuối năm 2019.

Trái phiếu kho bạc đi ngang trong phiên giao dịch thứ Tư ở châu Á khi các nhà đầu tư chờ đợi thông tin từ Fed.

Dưới đây là danh sách vị thế của thị trường trái phiếu:

Khảo sát của JPMorgan: Vị thế long tăng đột biến

Trong dữ liệu khảo sát cho đến thứ Hai, vị thế mua hoàn toàn (outright long) của khách hàng JPMorgan đã tăng lên 33 điểm phần trăm, cao nhất kể từ tháng 11 năm 2019. Vị thế mua hoàn toàn đã tăng mạnh từ khoảng 6 điểm phần trăm vào đầu năm và 20 điểm phần trăm vào cuối tháng Năm .

Quyền chọn SOFR tăng mạnh trước quyết định của Fed

Sau báo cáo CPI tháng 5 của ngày thứ Ba, các nhà giao dịch đã bán rất nhiều quyền chọn tăng nhắm mục tiêu cắt giảm lãi suất của Fed vào cuối năm nay và đầu năm sau khi phần bù rủi ro cho động thái như vậy tiếp tục giảm. Dòng tiền hầu hết đổ vào các quyền chọn đáo hạn tháng 12/2023, phù hợp với việc dỡ bỏ phòng hộ cho lập trường ôn hòa vào đầu tháng 6 và cũng có một số hoạt động bán quyền chọn tăng đáo hạn vào tháng 3/2024. Trong khi đó, dòng tiền của quyền chọn vào thứ Hai cho thấy các nhà giao dịch tiếp tục tin rằng Fed sẽ tạm dừng chu kỳ tăng lãi suất tại cuộc họp chính sách vào thứ Tư.

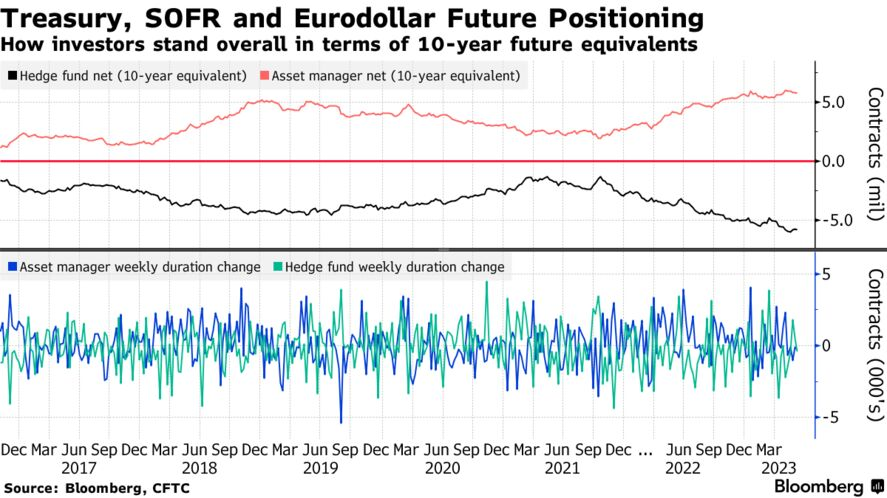

Nhiều quỹ quản lý tài sản đóng các vị thế long của hợp đồng tương lai

Trong dữ liệu CFTC tính đến ngày 6/6, vị thế mua ròng của các nhà quản lý tài sản đã giảm trong tuần thứ năm liên tiếp. Dữ liệu mới nhất cho thấy 32,500 hợp đồng tương lai trái phiếu kỳ hạn 10 năm bị cắt giảm trong tuần và tổng cộng 221,839 hợp đồng tương lai trái phiếu kỳ hạn 10 năm bị cắt giảm trong 5 tuần qua. Trong tuần, các quỹ phòng hộ đã tăng vị thế bán ròng thêm 39,000 hợp đồng tương lai trái phiếu kỳ hạn 10 năm.

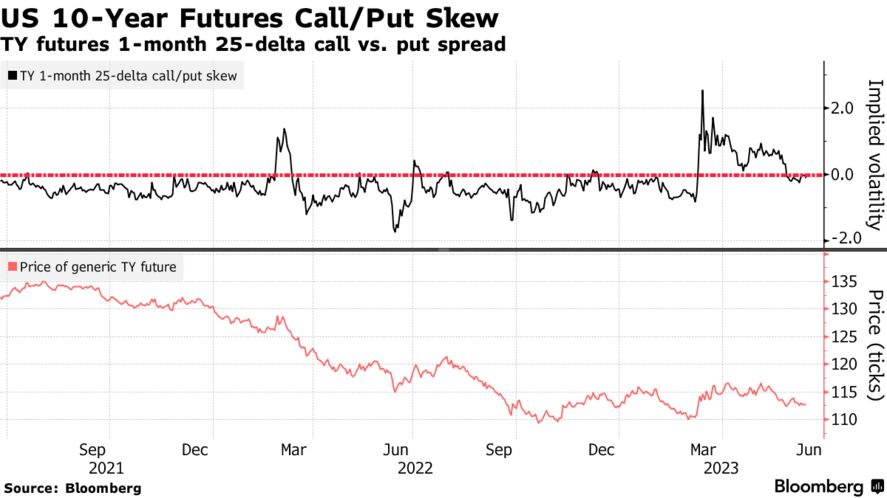

Phần bù quyền chọn trái phiếu kho bạc

Sau một thời gian dài ủng hộ phí bảo hiểm tăng giá, tỷ lệ mua/bán 25 delta trong một tháng vẫn gần ngưỡng 0 sau khi giảm xuống mức âm lần đầu tiên kể từ đầu tháng Ba gần đây. Đối với quyền chọn trái phiếu kho bạc, các dòng chảy trong tuần qua bao gồm khoản đặt cược thị trường giảm trị giá 8 triệu USD thông qua đợt bán cổ phiếu vào tháng 8 và người mua vào tháng 9 đặt mục tiêu tăng lợi suất 10 năm lên khoảng 4.25% vào cuối tháng 8.

Bloomberg