Lạm phát Mỹ xuống dưới 3%: Đã đến lúc nên chú ý đến các dữ liệu khác?

Trần Quốc Khải

Junior Editor

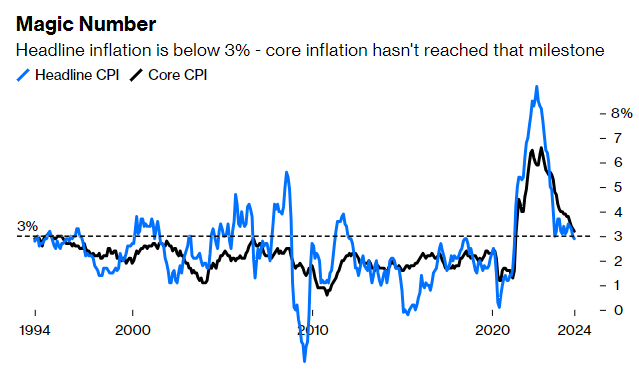

Mỹ vừa công bố dữ liệu lạm phát, vốn là một bước đột phá lớn, CPI giảm xuống dưới 3% lần đầu tiên kể từ năm 2021. Điều này đưa mức lạm phát vào phạm vi mục tiêu chính thức của Fed.

Mặc dù có sự tiến triển trong dữ liệu, lạm phát lõi không bao gồm thực phẩm và nhiên liệu vẫn ở mức trên 3%. Trước đợt tăng đột biến vừa qua, chỉ số này chưa bao giờ cao đến vậy kể từ năm 1994:

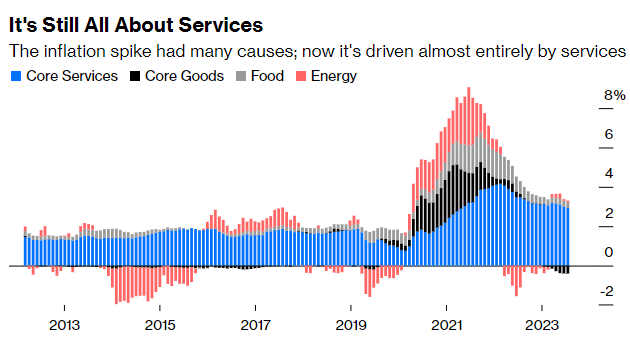

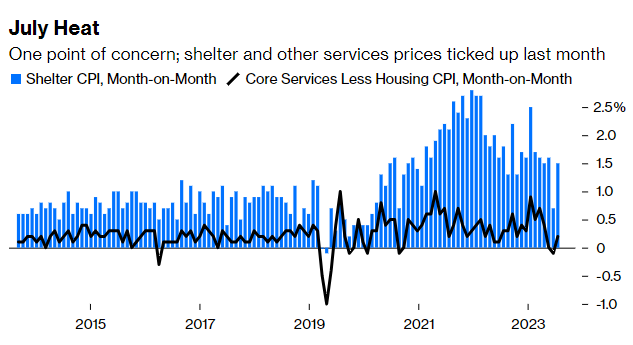

Lạm phát giá hàng hóa đang hạ nhiệt. Các đợt tăng đột biến về giá nhiên liệu và thực phẩm đã kết thúc. Thời điểm hiện tại, lạm phát dịch vụ là điều duy nhất gây “nhức nhối”, dữ liệu đã cho thấy sự hạ nhiệt, nhưng rất chậm:

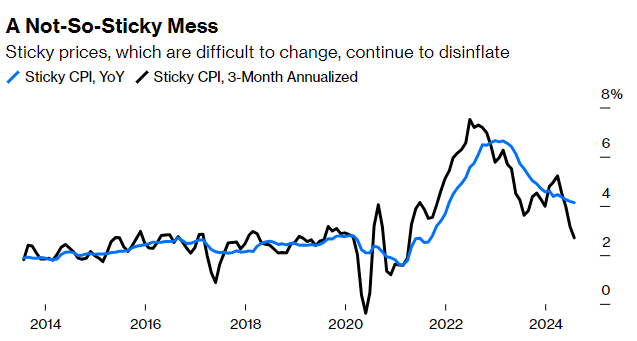

Fed Atlanta cho thấy lạm phát giá hàng hoá cần thời gian để hạ nhiệt. Chỉ số này tiếp tục giảm và trong ba tháng qua đang tiến tới mức hàng năm dưới 3%:

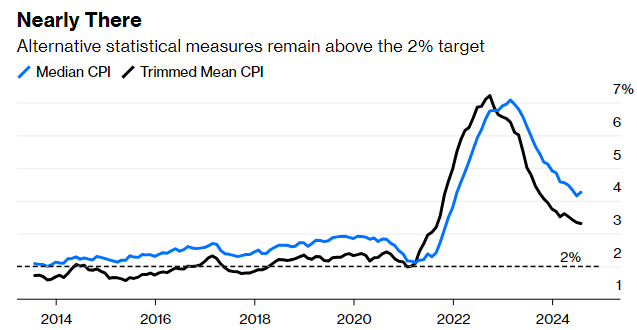

Fed Cleveland đưa ra mức CPI trung vị và CPI trung vị đã lược bỏ khỏi các yếu tố ngoại lai. Cả hai đều chưa giảm xuống mức 3% và cho thấy dấu hiệu tăng nhẹ. Điều này không mấy khả quan, nhưng xu hướng vẫn bám sát những gì Fed mong muốn:

Dữ liệu thị trường nhà ở còn đáng lo ngại hơn. Vào tháng 7, lạm phát giá nhà ở đã tăng. Một tháng có lẽ là quá ngắn để kỳ vọng, nhưng những con số này đã ảnh hưởng tới tâm lý tích cực của thị trường:

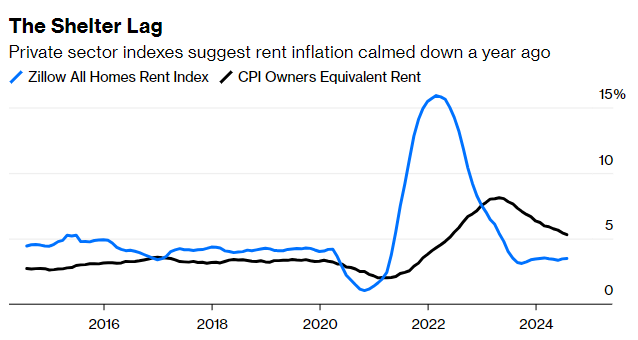

Lạm phát giá nhà ở gây ra nhiều sự tranh cãi hơn bất kỳ khía cạnh nào khác của CPI. Giá nhà trung bình và tiền thuê nhà trong cả năm, thay vì chỉ phản ánh tháng gần nhất, con số này có xu hướng phản ánh biến động giá nhà nhưng với độ trễ dài. Chỉ số đo lường lạm phát tiền thuê nhà do Zillow đưa ra đã cảnh báo vào năm 2021 rằng một đợt tăng đột biến sắp xảy ra. Tuy nhiên, dữ liệu chính thức không phản ánh điều này:

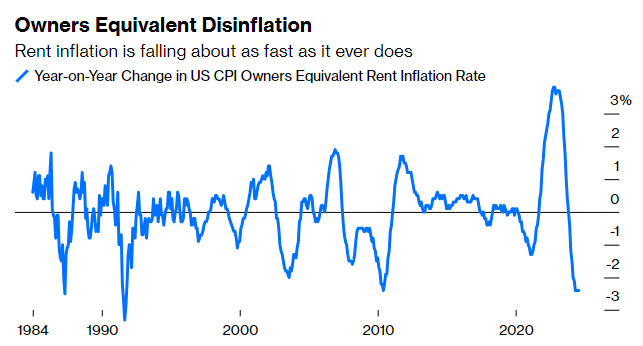

Phương pháp tính lạm phát tiền thuê nhà dựa trên CPI bị chỉ trích rộng rãi, nhưng Fed có quyền truy cập vào nhiều số liệu hơn. Cuộc tranh luận về cách đo lường lạm phát tiền thuê nhà đã diễn ra trong toàn bộ cộng đồng kinh tế học thuật. Không có khả năng các thống đốc Fed đang thiết lập chính sách tiền tệ dựa trên giả định rằng các số liệu chính thức sẽ phản ánh toàn bộ tình trạng hiện tại. Omair Sharif của Inflation Insights LLC chỉ ra rằng lạm phát giá nhà ở được tính theo cách chính thức thường không cho thấy dấu hiệu giảm nhanh. Thật vậy, lạm phát tiền thuê nhà đã cho thấy mức giảm mạnh nhất từ trước đến nay trong 12 tháng qua:

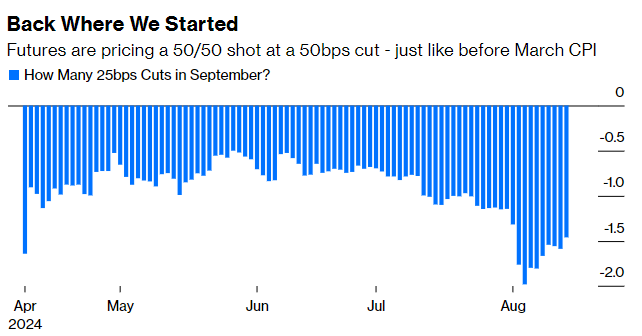

Những con số này không nên ngăn cản FOMC cắt giảm lãi suất 25 bps vào tháng tới, như thị trường tài chính mong muốn. Dữ liệu không cho thấy bất kỳ sự cấp bách nào để cắt giảm nhiều hơn thế. Jay Hatfield của Infrastructure Capital Advisors đã nhận xét một cách chua chát: “Chúng tôi tiếp tục dự báo rằng Fed sẽ chỉ cắt giảm 25 bps vào tháng 9”. Brian Rose, nhà kinh tế tại UBS Global Wealth Management, đồng ý rằng báo cáo tháng 7 không đưa ra cho Fed lý do để cắt giảm mạnh tay. Ông cho rằng quyết định về việc có nên cắt giảm 50 bps hay không sẽ phụ thuộc vào dữ liệu bảng lương phi nông nghiệp của tháng 8. Trừ khi có bất ngờ lớn, dữ liệu lạm phát sẽ không làm thay đổi đáng kể động thái tiếp theo của Fed. Nhưng dữ liệu việc làm có thể làm như vậy.

Do đó, các nhà giao dịch HĐTL đã ‘’chào đón’’ việc lạm phát xuống dưới mức 3% bằng cách giảm đặt cược vào kịch bản cắt giảm 50 bps trong tháng tới. Kịch bản này được định giá 56% khả năng xảy ra trước dữ liệu CPI tháng 7, hiện đã được giảm xuống 40%:

Nasdaq Composite giảm 0.03%, trong khi lợi suất TPCP kỳ hạn 10 năm giảm 0.8 bps. Các nhà đầu tư hiện cho rằng lạm phát đang tiến tới mức 2%, điều Fed luôn cần trước khi có thể bắt đầu cắt giảm lãi suất. Sau ba năm ám ảnh về lạm phát, thật đáng khích lệ khi trọng tâm có thể chuyển sang các yếu tố khác.

Điều bất ngờ trong tháng 10?

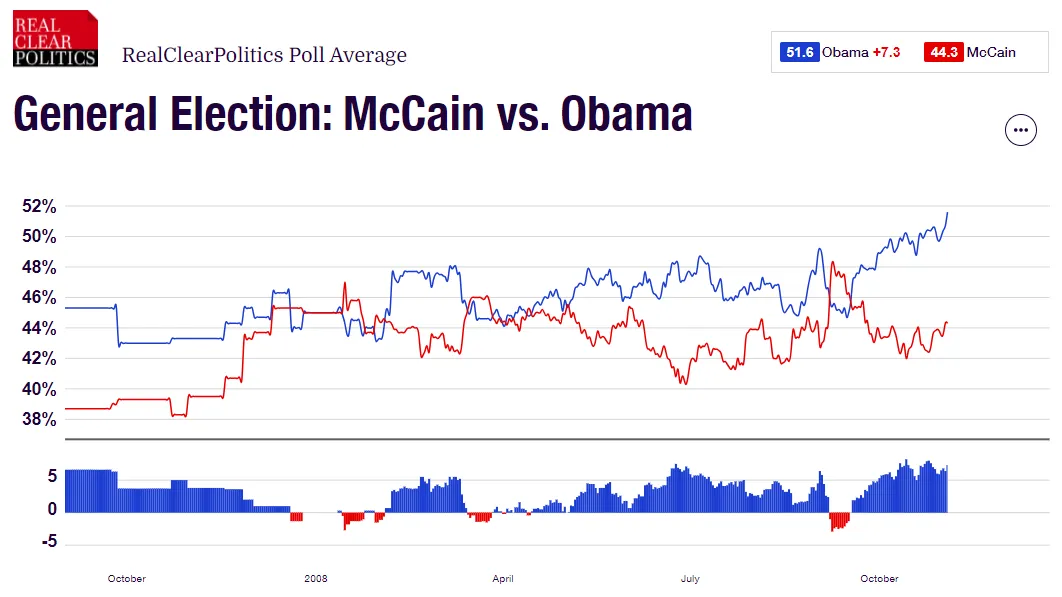

Các cú sốc chính trị của tháng 7 xảy ra quá sớm để xác định kết quả bầu cử. Cần một điều bất ngờ vào tháng 9 hoặc tháng 10, giống như vụ phá sản của Lehman Brothers vào ngày 15/9/2008: Một tuần trước đó, John McCain đã vượt qua Barack Obama trong các cuộc thăm dò. Đến cuối tuần, ông tụt lại phía sau Obama, không bao giờ bắt kịp. Cuộc khủng hoảng tài chính đã quyết định rằng các cử tri không muốn Đảng Cộng hòa quay trở lại:

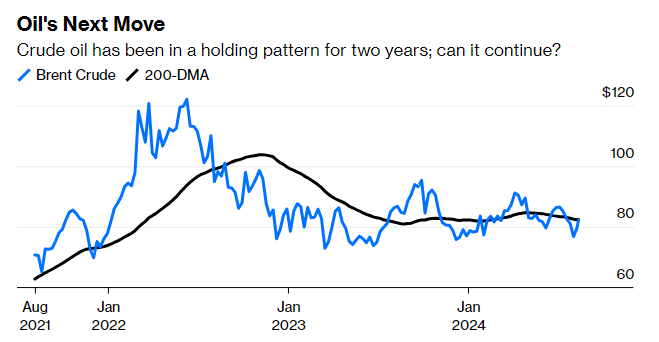

Sự sụp đổ đó đã làm các chính trị gia và công chúng bất ngờ. Không có khả năng hệ thống tài chính sẽ tạo ra một cuộc khủng hoảng ở quy mô như vậy từ bây giờ đến ngày 5/11. Nhưng ngành dầu thô vẫn có thể tạo ra một bất ngờ như vậy. Tuần trước, giá dầu thô Brent đã tăng 7.8%, mức tăng trong tuần lớn nhất kể từ tháng 4/2023, thời điểm giá giảm khiến OPEC+ phải công bố cắt giảm nguồn cung. Điều đó xảy ra mặc dù OPEC+ đã công bố cắt giảm dự báo nhu cầu do sự suy thoái toàn cầu. Giá dầu thô Brent đã tiến tới gần đường MA 200 ngày, nhưng trong hai ngày qua đã giảm trở lại dưới mức 80 USD/thùng. Đây không phải là một thị trường sẵn sàng cho những rủi ro lớn:

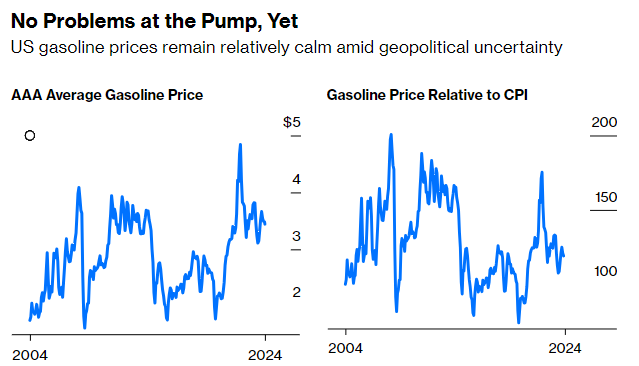

Nếu giá dầu tăng mạnh, những tác động sẽ được truyền dẫn trực tiếp đến chính trị Mỹ sẽ thông qua giá xăng. Giá xăng rất nhạy cảm về mặt chính trị và là một phần của các số liệu chính thức. Theo Hiệp hội ô tô Mỹ, bất kỳ sự gia tăng mạnh nào cũng sẽ là một cú sốc lớn vì giá tại các trạm xăng vẫn đang giảm nhẹ. So với lạm phát, con số này thấp hơn mức trung bình trong 20 năm qua:

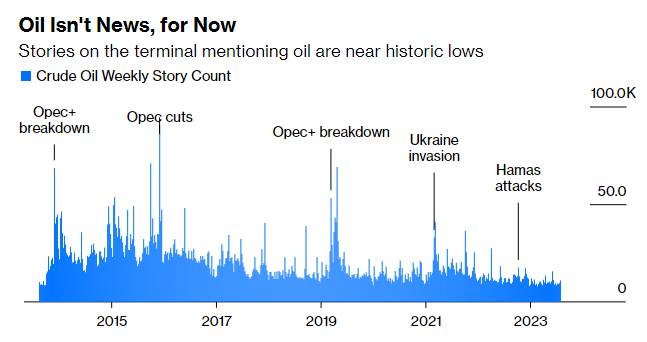

Cũng có rất ít bằng chứng về bất kỳ mối quan tâm lớn nào về vấn đề này. Xu hướng tìm kiếm trên Bloomberg, tính cả các tin tức từ tất cả các nguồn chứ không chỉ riêng Bloomberg News đưa tin, cho thấy đây là một năm yên ắng đối với dầu mỏ:

Điều này thật kỳ lạ, vì một nhà sản xuất dầu mỏ lớn (Nga) đang phải đối phó với cuộc xâm nhập lãnh thổ của Ukraine, trong khi một nhà sản xuất khác (Iran) dự kiến sẽ trả đũa Israel vì hai vụ ám sát chính trị. Các nhà đầu tư chưa sẵn sàng cho một số kịch bản khả dĩ. Nếu Iran đóng eo biển Hormuz, hậu quả có thể rất nghiêm trọng. Iran khó có thể tránh được một cuộc trả đũa lớn khi Israel dường như cố tình khiêu khích, mặc dù đã hai tuần trôi qua kể từ vụ ám sát. Andrew Bishop của Signum Global cảnh báo không nên suy diễn quá nhiều về sự chậm trễ:

“Chúng tôi nhận ra rằng việc Iran liên tục trì hoãn cuộc tấn công có thể nhằm thông báo rằng sự trả đũa của họ có thể không bao giờ xảy ra. Nhưng chúng tôi sẽ cảnh giác với cách giải thích này, vì cả những quan chức theo đường lối cứng rắn lẫn lãnh tụ tối cao Iran Ali Khamenei đều sẽ không bỏ qua nếu không có kết quả đột phá trong các nỗ lực đàm phán”.

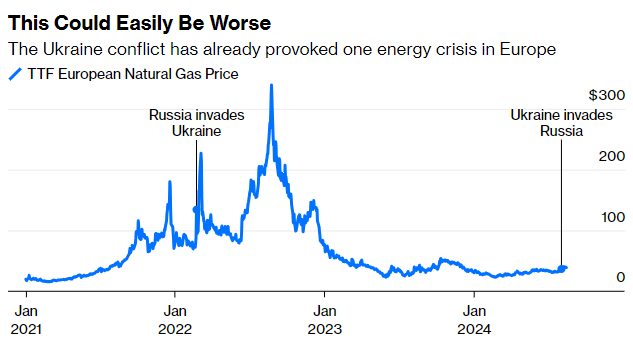

Ở châu Âu, thật dễ hình dung rằng thỏa thuận mà Nga xuất khẩu khí đốt tự nhiên qua Ukraine có thể bị chấm dứt. Chỉ số chuẩn của châu Âu đã tăng hơn 30% trong tháng qua lên mức cao nhất trong năm. Không ai nghi ngờ rằng chỉ số này có thể tăng cao hơn nữa:

Có vẻ như giới tài chính chưa sẵn sàng cho những leo thang tiềm tàng. Tác động của những sự kiện như vậy đối với cuộc bầu cử Mỹ có thể làm tăng thêm động lực cho sự leo thang. Tốt nhất là hãy cảnh giác.

Bloomberg