Liệu Fed đã thực sự chiến thắng trong cuộc chiến chống lạm phát?

Trần Quốc Khải

Junior Editor

Bài phát biểu của chủ tịch Fed Jay Powell tại hội nghị chuyên đề Jackson Hole vào tháng trước gần giống như một “khúc ca khải hoàn”. Ông lưu ý rằng: “Lạm phát đã hạ nhiệt đáng kể. Thị trường lao động không còn quá nóng và các điều kiện hiện nay ít thắt chặt hơn so với trước đại dịch. Với việc nới lỏng chính sách một cách hợp lý, có lý do chính đáng để cho rằng lạm phát sẽ quay trở lại mức mục tiêu 2% trong khi nền kinh tế vẫn duy trì được thị trường lao động mạnh mẽ”. Liệu đây có phải là thời điểm để “ăn mừng”?

Đây là kết quả tốt hơn so với kỳ vọng của nhiều người hai năm trước. Thành công trong việc hạ nhiệt lạm phát với chỉ một chút suy yếu khiêm tốn của nền kinh tế thực sự đáng được hoan nghênh. Powell chỉ ra rằng tỷ lệ thất nghiệp ở mức 4.3% - vẫn thấp theo tiêu chuẩn lịch sử. Triển vọng ở khu vực Eurozone và Anh không mấy tươi sáng. Nhưng ở đó, triển vọng tích cực là lãi suất thấp hơn và nhu cầu tăng mạnh hơn. Như Powell đã lưu ý, một trong những lý do dẫn đến thành công này là sự ổn định của lạm phát kỳ vọng dài hạn. Nhưng cũng đáng nói thêm rằng đã có một số may mắn, đặc biệt là về nguồn cung lao động.

Bất chấp những kết quả này, cần phải rút ra bài học, vì một số câu chuyện được kể trong giai đoạn này là không đúng. Sai lầm khi nghiên cứu về kinh tế học trong đại dịch. Sai lầm khi quy kết lạm phát là do cú sốc cung bất ngờ. Cầu cũng đóng một vai trò. Rất có khả năng các cú sốc cung lớn sẽ xảy ra một lần nữa, cũng giống như sẽ có thêm các cuộc khủng hoảng tài chính. Các NHTW phải học hỏi từ những kinh nghiệm này ngay cả khi họ tin rằng giai đoạn này đã đạt được cái kết không quá tồi tệ.

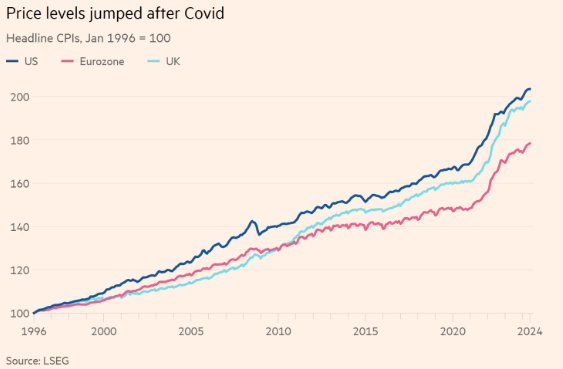

Điều quan trọng là nên xem xét những gì đã xảy ra như một cú sốc đối với mức giá chung hơn là sự gia tăng tỷ lệ lạm phát. Do đó, từ tháng 12 năm 2020 đến năm 2023, chỉ số CPI chính đã tăng gần 18% ở Mỹ và khu vực Eurozone, 21% ở Anh. Con số này lớn hơn nhiều so với mục tiêu gần 6% trong ba năm. Không có gì ngạc nhiên khi nhiều người nhận ra: cuộc khủng hoảng chi phí sinh hoạt. Theo mục tiêu lạm phát, đây là những cú sốc đã qua nhưng không đồng nghĩa với việc chúng sẽ không tái diễn.

Lạm phát nhảy vọt sau đại dịch

Mấu chốt là, những cú sốc tạm thời đối với nguồn cung không thúc đẩy vĩnh viễn mức giá chung. Cầu ít nhất phải thích ứng - và có nhiều khả năng thúc đẩy - những mức tăng vĩnh viễn về giá. Trong trường hợp này, các phản ứng tài chính và tiền tệ đối với cú sốc Covid mở rộng mạnh mẽ. Thật vậy, đại dịch đã được xử lý gần như thể nó là một cuộc đại suy thoái khác. Do đó, không có gì ngạc nhiên khi nhu cầu tăng vọt ngay sau khi đại dịch kết thúc. Ít nhất, điều này đã thích ứng với tác động chung của việc tăng giá đối với các sản phẩm và dịch vụ khan hiếm. Có thể nói, Covid đã thúc đẩy phần lớn nhu cầu đã tạo ra những đợt tăng giá đó.

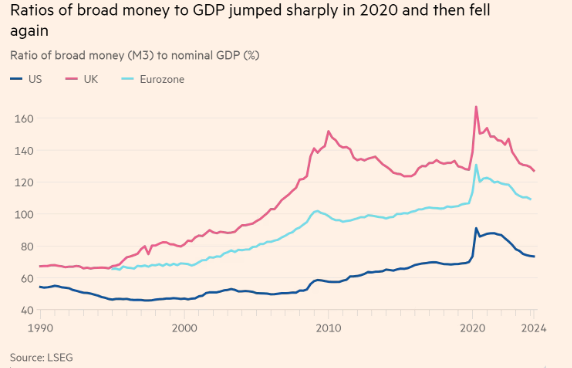

Nhà kinh tế học tiền tệ người Anh, Tim Congdon, đã cảnh báo về điều này. Hãy nghĩ đến “phương trình trao đổi” nổi tiếng của nhà kinh tế học người Mỹ Irving Fisher: MV = PT (trong đó M là tiền, V là tốc độ chu chuyển, P là mức giá và T là khối lượng). Trong khoảng thời gian từ quý IV năm 2019 đến năm 2020, tỷ lệ M3 trên GDP đã tăng 15 điểm phần trăm ở khu vực Eurozone, 17 điểm phần trăm ở Mỹ, 20 điểm phần trăm ở Nhật Bản và 23 điểm phần trăm ở Anh. Milton Friedman cho rằng tình trạng thiếu hụt nguồn cung sẽ khiến lạm phát tăng vọt. Chính sách tài khóa đã “đổ thêm dầu vào lửa”. Chính phủ không thể điều khiển nền kinh tế bằng tiền trong thời điểm không có cú sốc lớn nào. Nhưng một bài báo của Bruegel cho rằng trong điều kiện bất ổn, tiền mới có tác động đối với lạm phát. Do đó, không nên bỏ qua các đợt mở rộng hay thắt chặt chính sách tiền tệ lớn.

Tỷ lệ M3/GDP nhảy vọt trong năm 2020 sau đó hạ trở lại

Đợt mở rộng chính sách tiền tệ này chỉ diễn ra 1 lần: kể từ năm 2020, các tỷ lệ đã quay trở lại mức ban đầu khi GDP danh nghĩa tăng vọt. Những người ủng hộ chính sách tiền tệ dự đoán rằng lạm phát sẽ ổn định, như đã từng. Kết quả này được hỗ trợ bởi lạm phát kỳ vọng ổn định và ở một số nơi, bởi nhập cư.

Thực tế là bước nhảy vọt lớn về mức giá là do sự tương tác giữa tình trạng tắc nghẽn hậu Covid và chiến tranh Ukraine gây ra đối với nguồn cung. Cầu yếu hơn cũng sẽ gây ra chi phí kinh tế và xã hội lớn. Nhưng cần phân tích chặt chẽ các phương án thay thế, vì những cú sốc lớn có khả năng tái diễn.

Tuy nhiên, quá khứ này đã qua. Vậy bây giờ thì sao? Một câu hỏi lớn là liệu lạm phát có thực sự ổn định hay không. Một câu hỏi khác là quy mô của những đợt cắt giảm lãi suất. Chúng ta có đang sống trong một thế giới mà lãi suất sẽ luôn cao hơn không. Nếu vậy, nỗi sợ về giới hạn lãi suất thấp hơn đã biến mất chưa?

Thực tế là các nền kinh tế vẫn mạnh, bất chấp việc thắt chặt chính sách tiền tệ cho thấy điều này có thể xảy ra. Nhưng điều này tạo ra mối đe dọa đối với sự ổn định tài chính và tài khóa trong tương lai: các khoản nợ mới sẽ “đắt” hơn nhiều so với các khoản nợ cũ. Có khả năng là tình trạng già hóa, tỷ lệ tiết kiệm thấp hơn, áp lực tài chính và nhu cầu đầu tư lớn, đặc biệt là đối với khí hậu, sẽ kết hợp lại để khiến nợ công và nợ tư nhân trở nên đắt đỏ hơn. Nếu vậy, vấn đề tiềm ẩn của: “lãi suất cao trong thời gian dài hơn” có thể thực sự gây ra cơn ác mộng.

Mục tiêu lạm phát hiện đã phải đối mặt với hai thử thách lớn - cuộc khủng hoảng tài chính và Covid. Mục tiêu này đã sống sót qua cả hai, gần như vậy. Nhưng nhiều cú sốc lớn hơn có thể xảy ra, một số trong số chúng thậm chí còn bùng phát khá sớm.

Financial Times