Nhận định thị trường chứng khoán Mỹ Quý I: Cẩn trọng với những biến động

Nguyễn Ngọc Quang

Editor

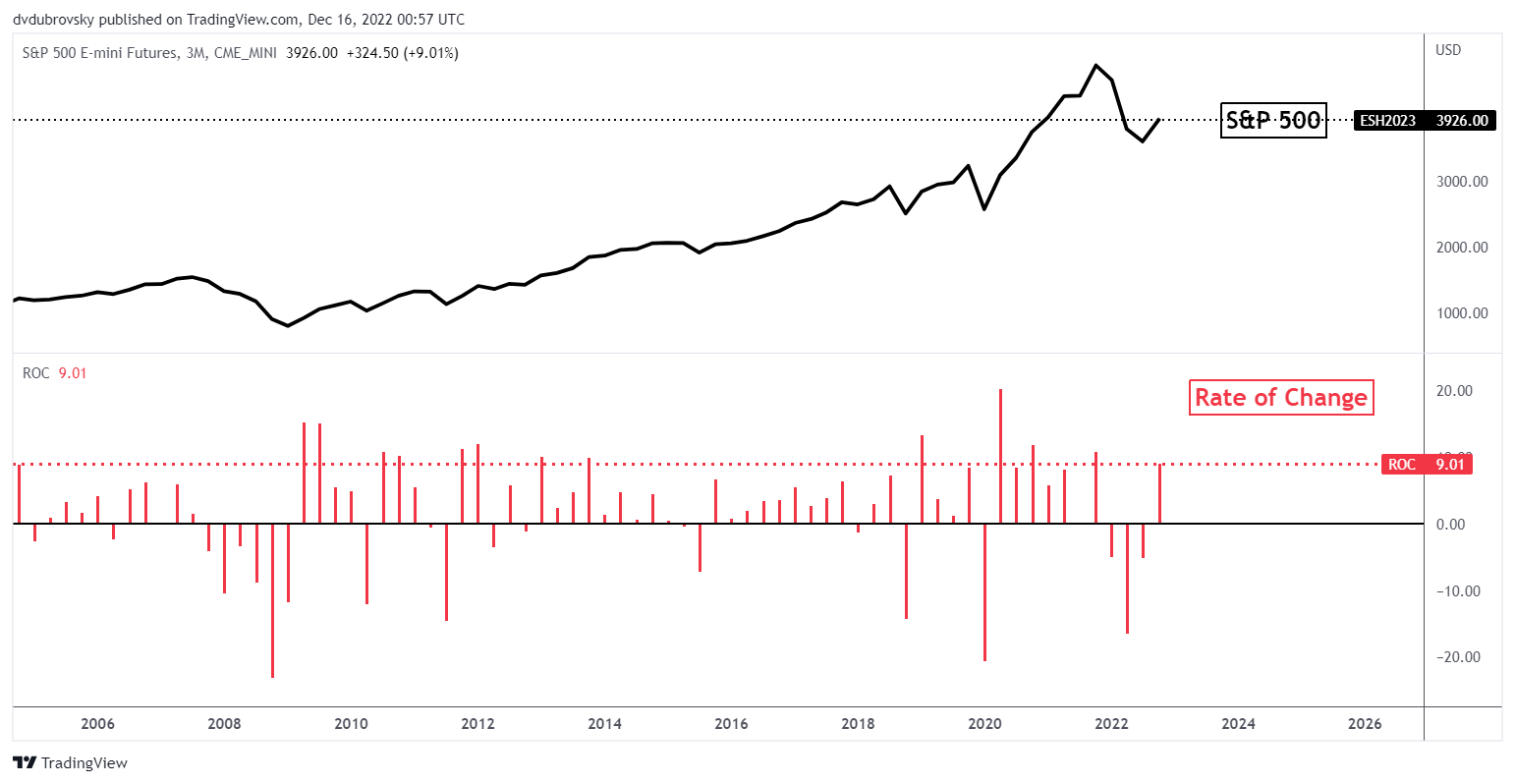

Cả ba chỉ số Dow Jones, S&P 500 và Nasdaq 100 đã có đà phục hồi khi bước vào cuối Quý IV năm 2022. Mức giảm hơn 18% đối với chỉ số S&P 500 là mức tồi tệ nhất kể từ cuộc khủng hoảng tài chính toàn cầu năm 2008.

Hiệu suất chỉ số S&P 500 theo Quý

Điều gì khiến Quý I/2023 là một quý quan trọng?

Những động thái từ Cục Dự trữ Liên bang Mỹ vẫn là một yếu tố then chốt dẫn dắt thị trường chứng khoán. Sau quyết định về lãi suất vào tháng 12, đã có sự khác biệt giữa kỳ vọng của thị trường và Fed. Quan sát các hợp đồng swap qua đêm của chỉ số, lãi suất dự kiến vào cuối năm 2023 là khoảng 4.4%, trái ngược với ước tính trung bình 5.125% theo biểu đồ ‘’Dot plot’’ của Ủy ban Thị trường Mở Liên bang (FOMC).

Để hiểu rõ hơn, hãy quan sát xem lạm phát đang diễn biến ra sao. Kể từ Báo cáo bảng lương phi nông nghiệp của Hoa Kỳ được công bố vào tháng 11, thị trường lao động vẫn khan hiếm. Lượng người lao động tham gia thị trường không thể phục hồi như mức trước đại dịch trong khi tiền lương tiếp tục tăng trưởng mạnh mẽ. Vì vậy, trong khi giá thực phẩm và năng lượng đang hạ nhiệt, các chỉ số cốt lõi của lạm phát (chi phí cho hàng hóa và dịch vụ ngoại trừ giá năng lượng và thực phẩm) có thể vẫn tăng cao.

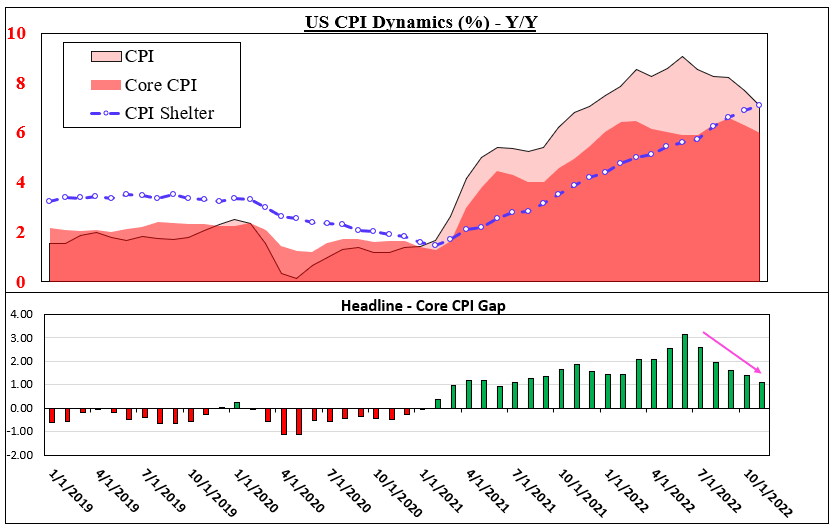

Ở biểu đồ tiếp theo đo lường sự khác biệt giữa lạm phát toàn phần và lạm phát cơ bản của Hoa Kỳ. Kể từ tháng 6, lạm phát nhìn chung đã hạ nhiệt nhanh hơn rất nhiều. Trong khi đó, mảng nhà ở, tiếp tục có xu hướng tăng lên và hiện đang vượt trội so với CPI lõi. Điều đó khiến Fed khó có thể kìm hãm lạm phát mà không gây ra suy thoái.

Biểu đồ thể hiện sự chênh lệch giữa hai loại lạm phát và mảng nhà ở của chỉ số CPI

Khi nào thì mảng nhà ở của CPI đạt đỉnh và nó có tác động gì tới thị trường chứng khoán?

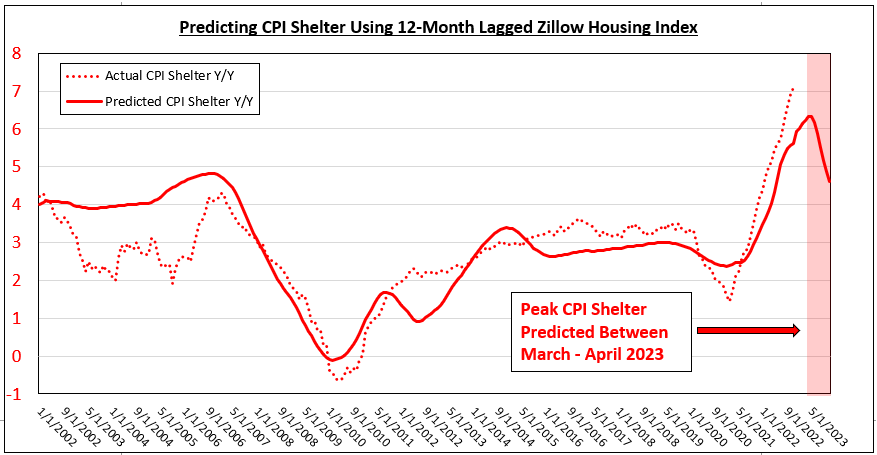

Để biết được khi nào mảng nhà ở có thể bắt đầu hạ nhiệt và giúp giảm lạm phát, chúng ta có thể thử sử dụng dữ liệu thời gian về thị trường nhà ở và áp độ trễ cho nó. Biểu đồ bên dưới là một mô hình dự đoán mảng nhà ở trong CPI của Hoa Kỳ bằng cách làm trễ lại Chỉ số giá trị nhà ở của Zillow (một trang web định giá nhà nổi tiếng) 12 tháng. Nói cách khác, chỉ số mảng mảng nhà ở của tháng 11/2022 được ước lượng cùng với việc sử dụng dữ liệu Zillow từ tháng 11/2021.

Dữ liệu dường như cho thấy mảng này đạt đỉnh từ tháng 3 đến tháng 4 năm 2023. Sau đó, nó sẽ giảm nhanh chóng. Cần lưu ý rằng đến tháng 11/2023, mô hình vẫn ước tính CPI mảng nhà ở quanh mức 4.4%. Trong khi đó, CPI mảng này thực tế đã cao hơn so với dự đoán mô hình trong những tháng gần đây. Tất cả những điều này cho thấy Fed vẫn có thể có những động thái ''diều hâu'' hơn so với dự đoán của thị trường. Đây có thể coi là một tác nhân gây ra biến động cho thị trường chứng khoán cùng và tạo ra một triển vọng giảm điểm sắp tới.