Nhận định USD/JPY: PMI Dịch vụ Nhật Bản có thể ảnh hưởng thế nào đến quyết định lãi suất của BoJ?

Phạm Phương Anh

Junior Editor

Số liệu PMI Dịch vụ chính thức của Jibun Bank cho tháng 6 sẽ là tâm điểm chú ý. Ngân hàng Trung ương Nhật Bản (BoJ) cần thúc đẩy lạm phát do cầu kéo cùng với chi tiêu hộ gia đình. Vào cuối phiên giao dịch thứ Tư, dữ liệu thị trường lao động Mỹ cũng cần được xem xét trước kỳ nghỉ lễ Quốc khánh Mỹ 4 tháng 7.

Chỉ số PMI Dịch vụ Nhật Bản Đóng vai trò quan trọng trong lộ trình tăng lãi suất của Ngân hàng Trung ương Nhật Bản (BoJ)

Vào thứ Tư, ngày 3 tháng 7, sự chú ý của thị trường đổ dồn vào số liệu PMI Dịch vụ của Jibun Bank.

Theo Khảo sát PMI Sơ bộ, chỉ số này đã giảm từ 53.8 trong tháng 5 xuống 49.8 trong tháng 6. Dữ liệu công bố mới nhất cho thấy PMI dịch vụ Nhật Bản tháng 6 giảm xuống 49.4. Chỉ số hoạt động kinh doanh giảm 4.4 điểm trong tháng, mức giảm lớn nhất kể từ tháng 1 năm 2022 và là một trong những mức giảm lớn nhất được ghi nhận.

Một sự suy giảm mạnh hơn có thể làm giảm kỳ vọng của các nhà đầu tư về việc Ngân hàng Trung ương Nhật Bản (BoJ) tăng lãi suất vào tháng 7. Ngoài chỉ số tổng thể, các nhà đầu tư nên xem xét xu hướng giá cả. Khảo sát sơ bộ cho thấy giá đầu vào tăng nhưng giá đầu ra yếu hơn.

Jinyi Pan, Giám đốc liên kết của S&P Global Market Intelligence, đã bình luận về xu hướng lạm phát: "Đáng lo ngại hơn là áp lực lên biên lợi nhuận của các doanh nghiệp Nhật Bản. Chi phí đầu vào trung bình tăng với tốc độ nhanh nhất trong hơn một năm trong khi giá đầu ra giảm trong tháng 6, đặc biệt là trong lĩnh vực dịch vụ. Bằng chứng cụ thể cho thấy tác động của đồng Yên yếu và chi phí lao động tăng đã đẩy lạm phát lên cao."

Để hiểu rõ bối cảnh, lĩnh vực dịch vụ của Nhật Bản đã từng suy giảm vào tháng 8 năm 2022. Sự suy giảm trong lĩnh vực dịch vụ có ảnh hưởng đáng kể ở Nhật Bản, với ngành dịch vụ đóng góp khoảng 70% vào nền kinh tế Nhật Bản.

Liệu BoJ có tăng lãi suất và cắt giảm mua trái phiếu chính phủ Nhật Bản (JGB) để hỗ trợ đồng Yên và thúc đẩy nền kinh tế Nhật Bản không?

Phó Thống đốc BoJ Ryozo Himino gần đây đã chia sẻ rằng: "Biến động tỷ giá hối đoái ảnh hưởng đến hoạt động kinh tế theo nhiều cách. Nó cũng ảnh hưởng đến lạm phát một cách rộng rãi và bền vững, hơn nữa còn tác động trực tiếp lên giá nhập khẩu."

Các nhà đầu tư nên theo dõi bình luận từ BoJ, với những tín hiệu về động thái chính sách tiếp theo để hỗ trợ đồng Yên, điều này có khả năng ảnh hưởng đến USD/JPY.

Liệu Số liệu việc làm ADP có củng cố kỳ vọng Fed sẽ cắt giảm lãi suất vào tháng 9?

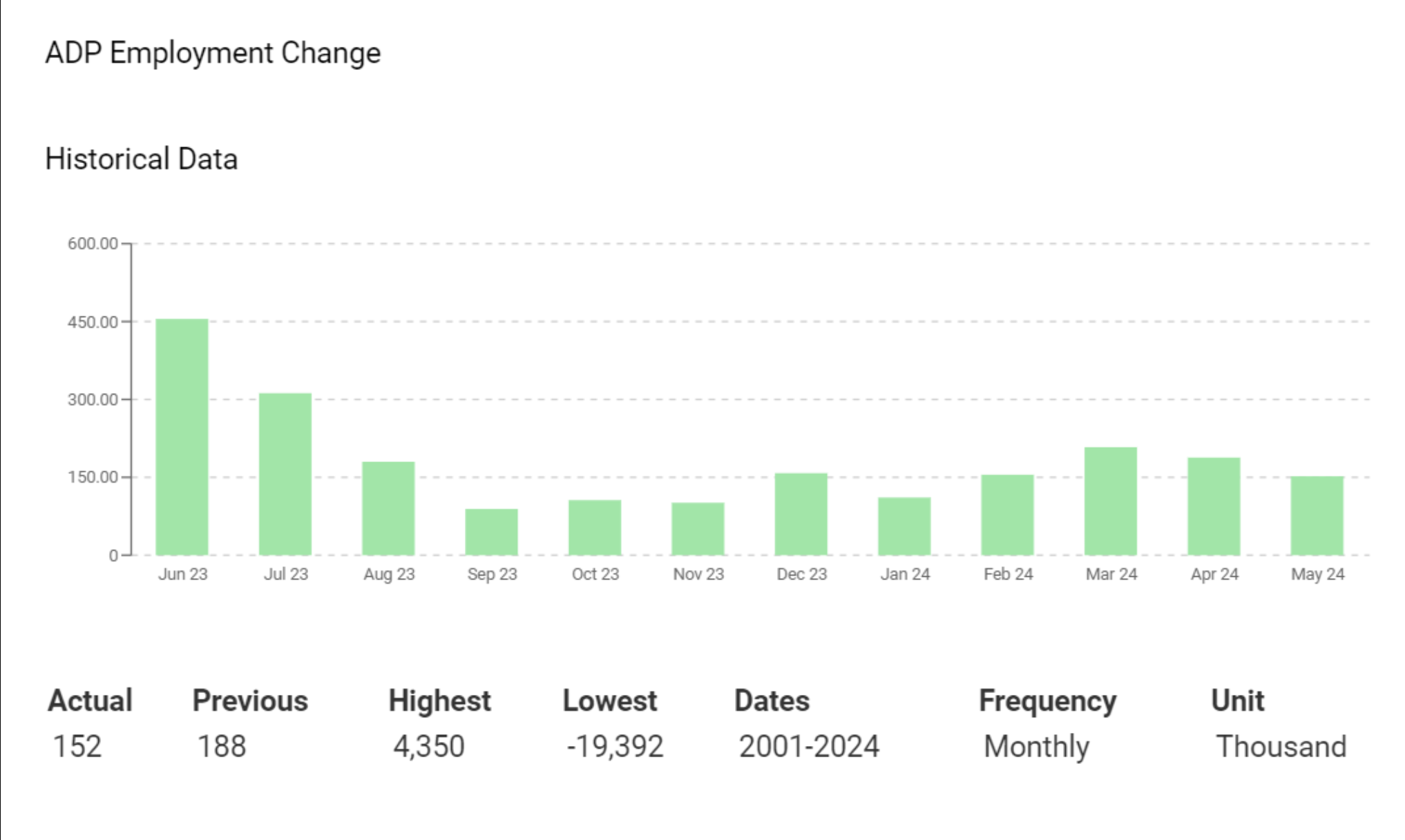

Các nhà kinh tế dự đoán ADP sẽ báo cáo mức tăng việc làm 156,000 trong tháng 6 sau khi tăng 152,000 trong tháng 5.

Các con số thấp hơn dự kiến có thể cho thấy thị trường lao động đang xấu đi. Tốc độ tuyển dụng chậm hơn có thể ảnh hưởng đến tăng trưởng tiền lương và thu nhập khả dụng. Xu hướng giảm trong thu nhập khả dụng sẽ hạn chế chi tiêu tiêu dùng và làm giảm lạm phát do cầu kéo.

Để so sánh, số liệu việc làm ADP có xu hướng giảm trong tháng 4 và tháng 5. Tuy nhiên, Báo cáo Việc làm của Mỹ đã cho thấy tín hiệu mạnh mẽ hơn về thị trường lao động, với việc làm phi nông nghiệp phục hồi trong tháng 5, hạn chế ảnh hưởng của báo cáo ADP đối với lộ trình lãi suất của Fed.

Biểu đồ thống kê Số liệu việc làm ADP

Số liệu việc làm ADP có xu hướng giảm trong quý 2 năm 2024. Tuy nhiên, số đơn xin trợ cấp thất nghiệp liên tục phù hợp chặt chẽ hơn với số liệu của ADP.

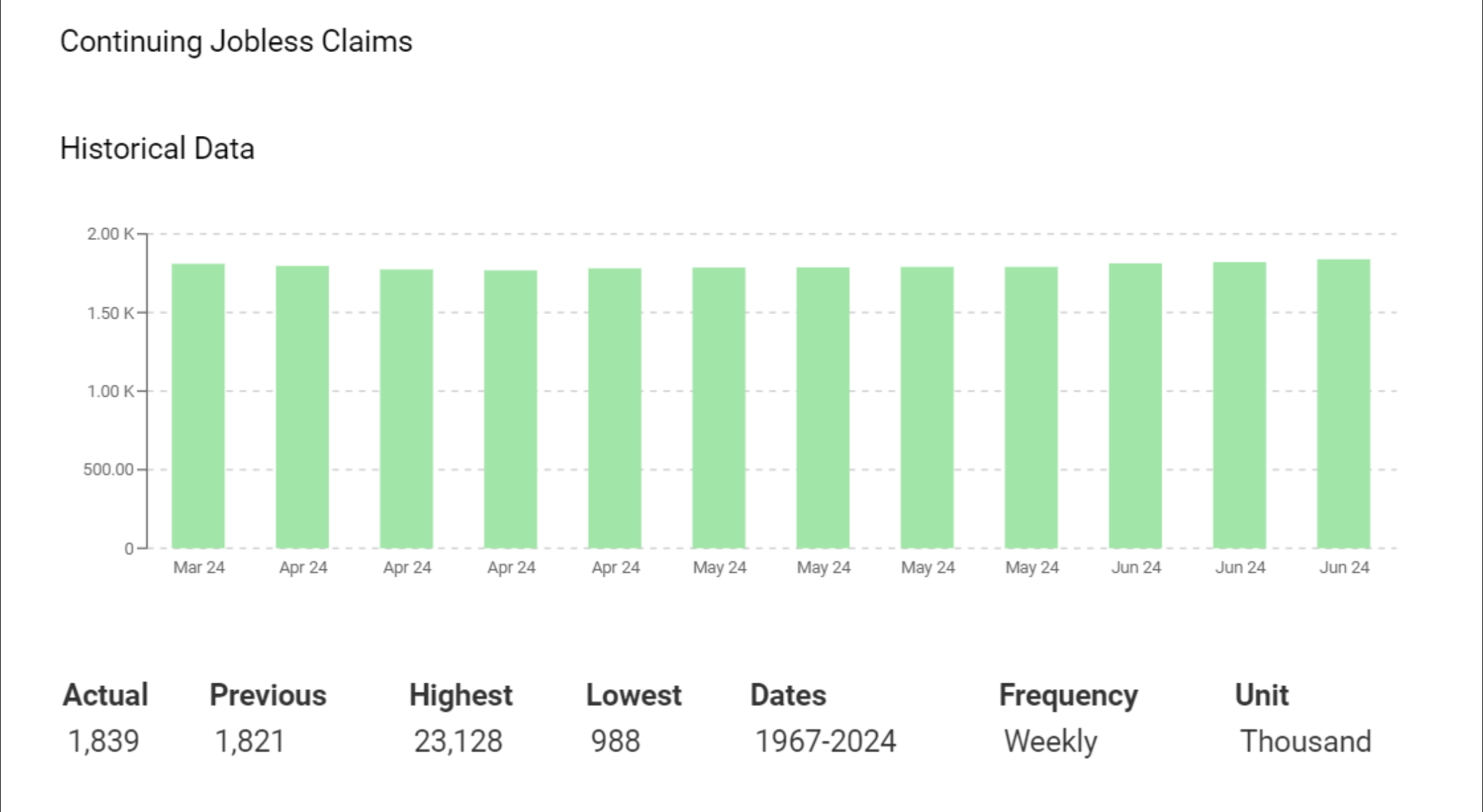

Liệu Số đơn xin trợ cấp thất nghiệp có xu hướng tăng?

Các nhà kinh tế dự báo số người đủ điều kiện trợ cấp thất nghiệp sẽ tăng từ 1,839,000 lên 1,841,000 trong tuần kết thúc ngày 22 tháng 6.

Đáng chú ý, số đơn xin trợ cấp thất nghiệp không giảm kể từ tháng 4. Các con số ít biến động hơn cho thấy thị trường lao động đang yếu đi, phù hợp với tỷ lệ thất nghiệp cao hơn trong tháng 5.

Biểu đồ thống kê số đơn xin trợ cấp thất nghiệp

Ngoài thị trường lao động Mỹ, số liệu PMI dịch vụ Mỹ cũng có thể ảnh hưởng đến kỳ vọng của nhà đầu tư về việc Fed cắt giảm lãi suất.

PMI Dịch vụ ISM của Mỹ - một yếu tố khác để Fed xem xét

Lĩnh vực dịch vụ chiếm hơn 70% nền kinh tế Mỹ và đóng góp vào lạm phát tổng thể. Các nhà kinh tế dự đoán PMI Dịch vụ ISM sẽ giảm từ 53.8 trong tháng 5 xuống 52.5 trong tháng 6. Hơn nữa, các nhà kinh tế dự đoán Chỉ số giá dịch vụ ISM sẽ giảm từ 58.1 xuống 57.8.

Hoạt động lĩnh vực dịch vụ khiêm tốn và áp lực giá đầu vào yếu hơn có thể thúc đẩy kỳ vọng của nhà đầu tư về việc Fed cắt giảm lãi suất vào tháng 9. Tuy nhiên, các nhà đầu tư nên xem xét dữ liệu PMI Dịch vụ ISM cùng với dữ liệu thị trường lao động Mỹ.

Fed có thể muốn thấy tốc độ tăng trưởng trong lĩnh vực dịch vụ chậm hơn và giá cả trong lĩnh vực dịch vụ giảm. Điều kiện thị trường lao động yếu hơn cũng sẽ là những yếu tố cân nhắc trong quyết định cắt giảm lãi suất của họ vào năm 2024.

Vào cuối phiên giao dịch Mỹ, Biên bản Cuộc họp FOMC có thể có tác động hạn chế đối với USD/JPY. Các chỉ số kinh tế Mỹ gần đây có thể cung cấp cho các nhà đầu tư bức tranh cụ thể hơn về lộ trình lãi suất của Fed.

Dự báo ngắn hạn

Xu hướng USD/JPY vẫn phụ thuộc vào nguy cơ can thiệp, bình luận của BoJ, dữ liệu thị trường lao động Mỹ và dữ liệu lĩnh vực dịch vụ. Dữ liệu Mỹ cao hơn dự kiến có thể làm giảm kỳ vọng của nhà đầu tư về việc Fed cắt giảm lãi suất vào tháng 9. Tuy nhiên, can thiệp của Nhật Bản để hỗ trợ đồng Yên sẽ bù đắp các tác động tức thời của những dữ liệu từ Mỹ.

Các nhà đầu tư nên thận trọng theo dõi dữ liệu và bình luận của chuyên gia để điều chỉnh chiến lược giao dịch phù hợp.

Phân tích kỹ thuật

Biểu đồ USD/JPY khung thời gian ngày

USD/JPY vẫn đang giao dịch nằm trên với đường EMA 50 ngày và 200 ngày, củng cố xu hướng tăng. Một cú break-out qua mức cao nhất của ngày 2 tháng 7 tại 161.745 có thể đẩy cặp tiền trở lại mức 162.00.

Ngược lại, nếu giảm xuống dưới mức 160.00, phe bán có thể đẩy giá xuống đường EMA 50 ngày. Chỉ báo RSI 14 ngày ở mức 75.74 cho thấy USD/JPY đang ở vùng quá mua. Áp lực bán có thể gia tăng tại đỉnh 161.745 được chạm vào ngày 3 tháng 7.

FX Empire