Trái phiếu chính phủ Mỹ trở thành kênh đầu tư nổi bật khi căng thẳng thương mại toàn cầu leo thang

Ngọc Lan

Junior Editor

Cuộc chiến thương mại toàn cầu đang ngày càng gay gắt, làm gia tăng nguy cơ suy giảm tăng trưởng mạnh tại Hoa Kỳ và đảo lộn danh mục đầu tư của giới đầu tư.

Trong ba tháng đầu năm, cả cổ phiếu và trái phiếu đều biến động mạnh trước làn sóng thuế quan của Tổng thống Donald Trump. Tuy nhiên, một điều đang dần hiện rõ trong bối cảnh hiện nay là trái phiếu đang trở thành lựa chọn đầu tư vượt trội hơn cổ phiếu, ngay cả khi đồng USD đang dao động trong vai trò nơi trú ẩn an toàn.

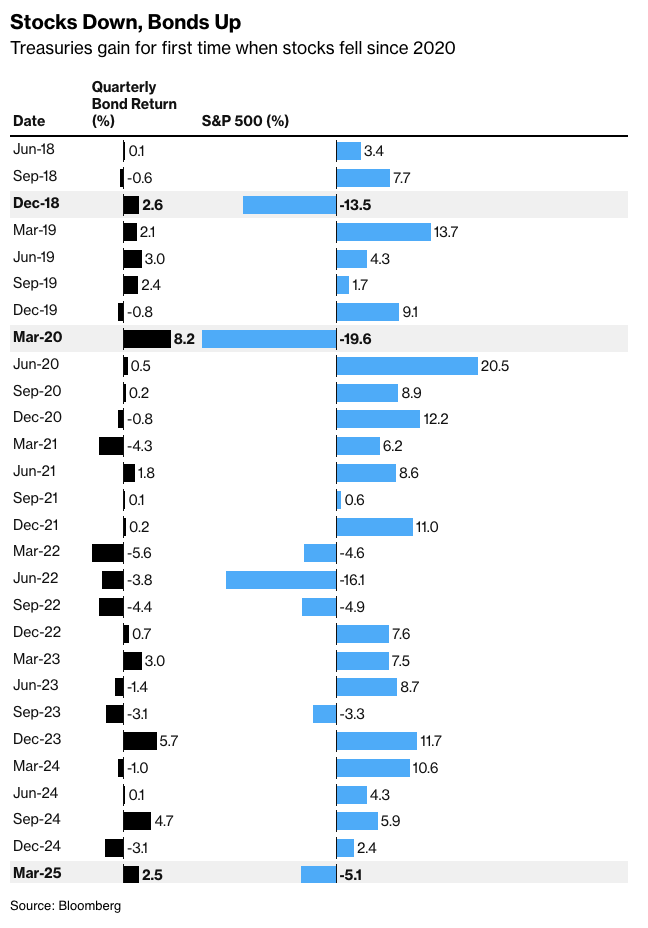

Trái phiếu chính phủ Mỹ đã vượt trội hơn cổ phiếu trong quý này với mức tăng hơn 2%, trong khi chỉ số cổ phiếu S&P 500 giảm khoảng 5%. Lần cuối cùng thị trường chứng kiến hiện tượng cổ phiếu giảm và trái phiếu tăng trong 3 tháng liên tiếp là vào thời điểm đại dịch COVID-19 bùng phát tháng 3/2020.

Các chiến lược gia của Barclays do Ajay Rajadhyaksha dẫn đầu đã chuyển hướng quan điểm phân bổ tài sản tuần trước, ưu tiên trái phiếu hơn cổ phiếu toàn cầu lần đầu tiên sau nhiều quý, lập luận rằng những bất ổn về chính sách đang tạo ra rủi ro tiêu cực đối với tăng trưởng kinh tế.

Cổ phiếu giảm, trái phiếu tăng

Hơn 5 nghìn tỷ USD đã bốc hơi khỏi giá trị thị trường chứng khoán Mỹ kể từ cuối tháng 2 khi Trump lên kế hoạch áp dụng thuế đối ứng với các đối tác thương mại vào ngày 2/4 như một phần trong chiến lược thuế quan toàn diện. Chính quyền của ông cũng nhắm mục tiêu vào các ngành như ô tô và kim loại công nghiệp, nhằm thúc đẩy sản xuất và việc làm tại Hoa Kỳ.

"Khi thị trường cổ phiếu điều chỉnh giảm, điều kiện tài chính sẽ bị thắt chặt," Jack McIntyre, người quản lý danh mục đầu tư tại Brandywine Global Investment Management chia sẻ. "Và đây là yếu tố thuận lợi cho trái phiếu. Quý vị nên mua vào khi giá yếu."

Bên cạnh vấn đề thuế quan, các nhà đầu tư sẽ chuyển sự chú ý sang báo cáo việc làm vào thứ Sáu để nắm bắt thông tin mới nhất về thị trường lao động. Các nhà kinh tế dự đoán sẽ có sự chậm lại trong tăng trưởng việc làm và tỷ lệ thất nghiệp sẽ duy trì ổn định.

"Chúng tôi tin rằng rủi ro đối với lợi suất nghiêng về phía giảm nếu dữ liệu việc làm không đạt kỳ vọng," Subadra Rajappa, trưởng bộ phận chiến lược lãi suất Hoa Kỳ tại Societe Generale, viết trong một ghi chú vào thứ Sáu.

Lợi nhuận thực

Sự trở lại của mối tương quan truyền thống giữa cổ phiếu và trái phiếu là điều đáng hoan nghênh đối với các nhà đầu tư. Đây chính là nền tảng của chiến lược đầu tư 60/40, một phương pháp đã phần lớn bị mất cân bằng kể từ năm 2022 khi lạm phát hậu đại dịch tăng vọt, đồng thời gây áp lực tiêu cực lên cả cổ phiếu và trái phiếu.

"Vì trái phiếu đang mang lại cho nhà đầu tư "lợi nhuận thực" với lợi suất hiện tại cao hơn lạm phát, đây chính là thời điểm lý tưởng để tăng tỷ trọng trong danh mục đầu tư tổng thể," Earl Davis, trưởng bộ phận trái phiếu tại BMO Global Asset Management, phát biểu trên Bloomberg Television.

Ông còn nhấn mạnh thêm rằng trái phiếu còn cung cấp sự bảo vệ trước suy giảm trong trường hợp thị trường chứng kiến đợt bán tháo mạnh của các tài sản rủi ro.

TPCP Mỹ kỳ hạn 5 năm dẫn đầu đà tăng trong quý, khiến lợi suất giảm 40 bps xuống còn khoảng 4%. Hiệu suất vượt trội này đã đẩy khoảng cách lợi suất giữa TPCP Mỹ kỳ hạn 5 năm và kỳ hạn 30 năm lên mức lớn nhất kể từ năm 2022.

Trong những tháng gần đây, Wall Street đã đặc biệt ủng hộ TPCP Mỹ kỳ hạn 5 năm như một sản phẩm hấp dẫn trong dòng TPCP Mỹ, chủ yếu nhờ vào khả năng chống chịu tương đối tốt với lạm phát và rủi ro tài khóa. Trái ngược với xu hướng này, TPCP Mỹ kỳ hạn 2 năm lại nhạy cảm với chính sách lãi suất của Fed, trong khi TPCP kỳ hạn dài thường dễ bị ảnh hưởng bởi mối lo ngại về thâm hụt ngân sách ngày càng tăng tại Hoa Kỳ.

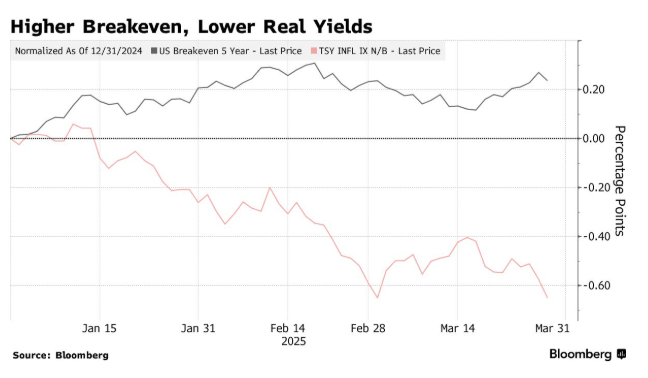

Phân tích về biến động lợi suất cho thấy các nhà đầu tư trái phiếu đang đặt cược rằng thuế quan sẽ vừa thúc đẩy lạm phát vừa kìm hãm tăng trưởng kinh tế. Lợi suất TPCP kỳ hạn 5 năm đã giảm 65 bps kể từ đầu năm 2025, trong khi tỷ lệ hòa vốn phản ánh lạm phát kỳ vọng của nhà đầu tư tăng lên.

Lạm phát kỳ vọng cao hơn, lợi suất thực thấp hơn

Chủ tịch Jerome Powell gần đây chia sẻ rằng Fed sẽ kiên nhẫn chờ đợi tín hiệu rõ ràng hơn về tình hình kinh tế từ những thay đổi chính sách của chính quyền, đồng thời bày tỏ quan điểm cho rằng lạm phát do thuế quan gây ra nhiều khả năng chỉ mang tính tạm thời. Trái ngược với nhận định này, Chủ tịch Fed St. Louis Alberto Musalem đã đưa ra lời cảnh báo mạnh mẽ, kêu gọi các nhà hoạch định chính sách nên hết sức thận trọng khi đánh giá lạm phát kiểu này chỉ là hiện tượng nhất thời.

Thị trường swaps cho thấy các nhà giao dịch chưa định giá đầy đủ một đợt cắt giảm lãi suất tiếp theo cho đến nửa cuối năm.

Mặc dù thị trường trái phiếu gần đây nhận được sự tin tưởng từ nhà đầu tư, việc Fed chưa nới lỏng chính sách tiền tệ ngay lập tức có thể kìm hãm đà tăng tiếp theo của TPCP Mỹ. Lợi suất TPCP Mỹ kỳ hạn 10 năm tăng khoảng 4 bps trong tháng 3 sau hai tháng giảm, ngay cả khi S&P 500 mở rộng mức giảm lên 10% từ mức đỉnh kỷ lục vào tháng 2 để bước vào giai đoạn điều chỉnh.

Gregory Faranello, Trưởng bộ phận giao dịch và chiến lược lãi suất Hoa Kỳ tại AmeriVet Securities, tiết lộ rằng nếu lợi suất tiếp tục tăng cao hơn, ông dự định sẽ mua thêm trái phiếu sau khi mới đây đã cắt giảm bớt các vị thế bullish trong danh mục đầu tư của mình.

Bloomberg