Trump và nước Mỹ - Sự vĩ đại liệu có được duy tri?

Trần Quốc Khải

Junior Editor

Liệu sự trở lại của Trump có thể tiếp tục thúc đẩy động lực mạnh mẽ của thị trường chứng khoán Mỹ?

Có ba thế lực mạnh mẽ trong thế giới đầu tư mà bạn không bao giờ muốn đặt cược chống lại: Động lực, Sự đảo ngược trung bình và Sự phi thường của nước Mỹ. Tuy nhiên, khi bước sang năm 2025, ít nhất một thế lực sẽ phải chịu thua. Khi mùa công bố triển vọng hàng năm tiếp tục, thì rõ ràng hơn rằng phần lớn mọi người tin sẽ không có sự quay trở lại mức trung bình lần này và động lực ấn tượng đằng sau sự thống trị của Mỹ có thể tiếp tục mãi mãi. Thật khó để không đồng tình. Nhưng vẫn đáng để ghi nhận những yếu tố có thể đưa hiệu suất vượt trội của Mỹ trở lại mức trung bình.

Về mặt tuyệt đối, S&P 500 hiện đã đạt mức đỉnh thứ 56 trong năm, một con số ấn tượng. Nhưng hiệu suất của cổ phiếu Mỹ so với phần còn lại của thế giới thậm chí còn đáng chú ý hơn. Đây là cách S&P đã hoạt động so với chỉ số MSCI cho các thị trường phát triển và mới nổi kết hợp không bao gồm Mỹ kể từ năm 1988:

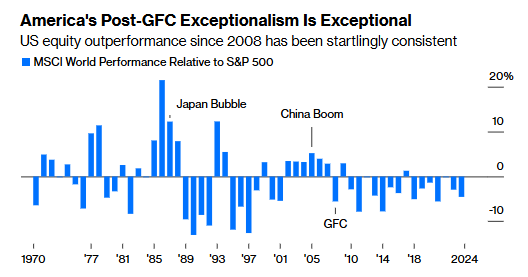

Kể từ cuộc khủng hoảng tài chính toàn cầu năm 2008, cổ phiếu Mỹ đã luôn vượt trội hơn hẳn so với các cổ phiếu khác. Sự nhất quán trong vị thế dẫn đầu thể hiện trong biểu đồ sau, so sánh S&P 500 với chỉ số MSCI World của các thị trường phát triển từ năm 1969. Điều này đánh giá thấp hiệu suất vượt trội của Mỹ vì cổ phiếu của nước này nằm ở cả tử số và mẫu số, nhưng hướng đi thì rõ ràng. Chỉ với một lần gián đoạn nhỏ (năm 2017, năm đầu tiên của nhiệm kỳ Tổng thống Trump), cổ phiếu Mỹ đã đứng đầu kể từ năm 2009:

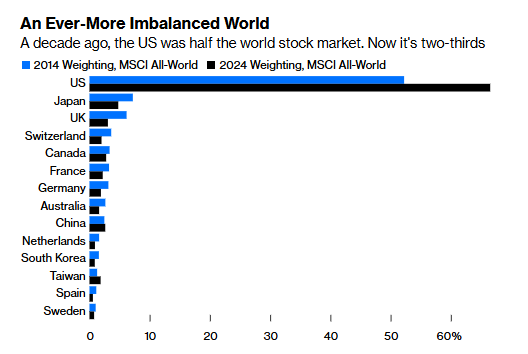

Điều này đã dẫn đến sự phân bổ vốn hóa thị trường thế giới theo hướng lấy người Mỹ làm trung tâm một cách triệt để. Trong 10 năm qua, biểu đồ sau, sử dụng dữ liệu từ DataTrek Research, cho thấy tỷ trọng của cổ phiếu Mỹ đã tăng từ 52% lên 67%. Ngoại trừ Trung Quốc và Đài Loan, tỷ trọng của các cổ phiếu thuộc thị trường khác đều giảm. Tôi thường nhận được khiếu nại rằng cổ phiếu Mỹ được công nhận như thể đó là toàn bộ thị trường chứng khoán thế giới, đây là một lời chỉ trích công bằng. Nhưng theo định giá hiện tại, doanh nghiệp Mỹ được coi là có giá trị gấp đôi so với tất cả những doanh nghiệp ở thị trường khác cộng lại. Bất kỳ cuộc trò chuyện nào về cổ phiếu toàn cầu đều chỉ có thể tập trung chặt chẽ vào thị trường Mỹ:

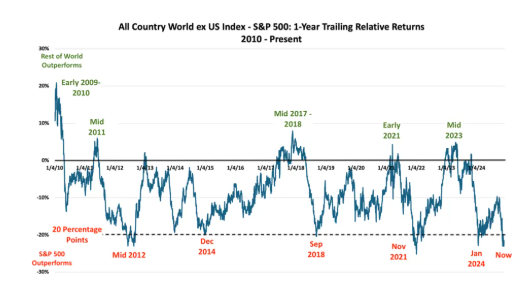

“Nó chưa bao giờ như vậy. Thị trường chứng khoán Nhật Bản lớn hơn một chút trong thời kỳ bong bóng vào cuối những năm 1980. Vốn hóa thị trường của một Châu Âu Mở rộng (bao gồm toàn bộ Nga và Thổ Nhĩ Kỳ, cả hai đều có diện tích đất đai chủ yếu ở Châu Á) lớn hơn Mỹ trong vài tháng vào đêm trước cuộc khủng hoảng tài chính toàn cầu năm 2007. Kể từ cuộc khủng hoảng, hiệu suất kém từ phần còn lại của thế giới vẫn không dừng lại. Như Nicholas Colas của DataTrek đã chỉ ra trong biểu đồ sau đây về hiệu suất tương đối một năm của chỉ số MSCI dành cho các cổ phiếu ngoại trừ Mỹ, hiệu suất kém đã trở thành chuẩn mực và các giai đoạn cổ phiếu Mỹ bị đánh bại chỉ là thoáng qua. Gần đây, chúng đã tụt hậu ở mức độ đáng kể về mặt thống kê:

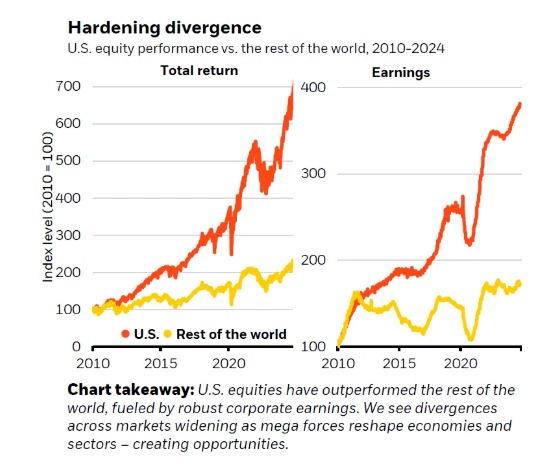

Trong thập kỷ qua, xét về giá, MSCI Châu Âu đã tụt hậu so với S&P 500 với tỷ lệ trung bình là 7.7% mỗi năm, trong khi MSCI Thị trường mới nổi tụt hậu 9.6%. Đó là hiệu suất kém khủng khiếp. Tại sao chúng ta có thể kỳ vọng đà tăng trưởng của Mỹ sẽ tiếp tục, thay vì quay trở lại mức trung bình? Đầu tiên, các công ty Mỹ có khả năng tạo ra lợi nhuận vượt trội hơn nhiều. Biểu đồ này trích từ triển vọng của Viện đầu tư BlackRock cho năm 2025:

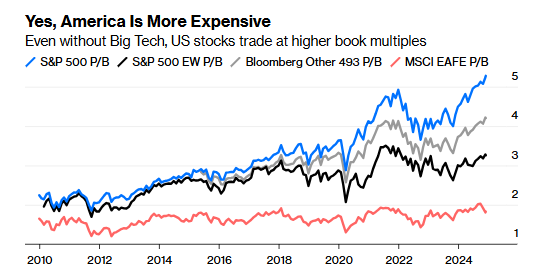

Trong khi các công ty ở những nơi khác đã trì trệ kể từ cuộc khủng hoảng tài chính toàn cầu (GFC), thì các công ty của Mỹ đã thực hiện một nhiệm vụ thành công và không ngừng nghỉ để tạo ra thêm lợi nhuận. Điều này không chỉ do các nhóm nền tảng công nghệ Mag7, mà định giá cũng đóng một vai trò. Các nhà đầu tư ngày càng sẵn sàng trả nhiều tiền hơn cho những khoản lợi nhuận đó so với thu nhập của các nhóm cổ phiếu châu Âu hoặc Nhật Bản. Biểu đồ tiếp theo sử dụng bội số giá trị thị trường trên giá trị sổ sách để so sánh S&P 500 trên cơ sở có trọng số bằng nhau, cùng với chỉ số của Bloomberg loại trừ trực tiếp Mag7, với định giá được đưa vào chỉ số MSCI EAFE của các thị trường phát triển không phải của Mỹ. Mô hình sẽ giống nhau khi sử dụng hầu hết các số liệu khác - trong khi EAFE vẫn loay hoay với cùng mức định giá, cổ phiếu Mỹ đã tăng giá đều đặn.

Nhưng hiệu suất vượt trội của Mỹ không phải là vĩnh cửu, và chỉ bắt nguồn từ cú sốc cụ thể của GFC, đã đánh bật các doanh nghiệp châu Âu. Các xu hướng tài chính được thúc đẩy bởi các sự kiện trong thế giới thực và cố gắng định giá cho những thay đổi vẫn chưa xảy ra. Sự trở lại của Donald Trump vào Nhà Trắng vào năm tới sẽ mang lại nhiều thay đổi và đã hỗ trợ cho sự gia tăng gần đây của tài sản Hoa Kỳ. Việc bãi bỏ quy định và cắt giảm thuế, cùng với một liều lượng chủ nghĩa bảo hộ thảm hại sẽ ảnh hưởng đến cổ phiếu ở các thị trường khác, là lý do chính đáng để mong đợi một chiến thắng khác của Mỹ. Nhưng thị trường đang cố gắng loại trừ điều này.

Trong khi đó, sự đồng thuận đặt cược vào chủ nghĩa ngoại lệ của Mỹ đồng ý về hai rủi ro có thể xảy ra. Mối nguy hiểm đầu tiên, rất hợp lý là lạm phát hóa ra không bị đánh bại và các chính sách Trump 2.0 nhằm kích thích tăng trưởng cũng thúc đẩy sự gia tăng trở lại của giá cả. Điều này sẽ buộc phải tăng lãi suất và nhiều bất ổn trên thị trường tài chính khi không rõ Fed sẽ tăng lãi suất đến đâu. Hiệu suất kém của Mỹ sẽ đi kèm với điều này, nhưng không phải theo hình thức khiến bất kỳ ai cũng vui mừng; cổ phiếu các thị trường khác sẽ đi xuống, nhưng Mỹ sẽ đi xuống nhiều hơn. Hầu như tất cả mọi người, bao gồm cả các NHTW và nhóm kinh tế của Trump đều nhận thức được mối đe dọa này, vì vậy bất kỳ dấu hiệu đáng lo ngại nào về lạm phát cũng sẽ gây ra phản ứng nhanh chóng.

Đối mặt với một bức tường thuế quan mới và với việc Mỹ rút lại sự hỗ trợ cho chi tiêu quân sự, lập luận cho rằng các quốc gia khác sẽ không có lựa chọn nào khác ngoài việc sắp xếp hành động của họ. Điều này khó có thể xảy ra, nhưng sẽ thật tuyệt nếu nó xảy ra.

Như hiện tại, luôn có điều gì đó đáng lo ngại về một sự đồng thuận rất mạnh mẽ. Thậm chí còn đáng lo ngại hơn khi bạn không thể tìm ra một lập luận tốt chống lại nó. Nhưng đó có vẻ là nơi chúng ta đang ở hiện tại. Trừ khi lạm phát lại xuất hiện ở Mỹ - một viễn cảnh rất thực tế nhưng khả năng xảy ra dưới 50%.

Bloomberg