Westpac IQ: Dữ liệu kinh tế ảm đảm - đặc biệt là GDP - kết hợp với việc Fed hạ lãi suất liệu có tác động tới quyết định của RBNZ

Trần Quốc Khải

Junior Editor

Dữ liệu kinh tế, đặc biệt là GDP, đang báo hiệu viễn cảnh suy thoái của New Zealand. RBNZ nên xem xét kỹ tình hình.

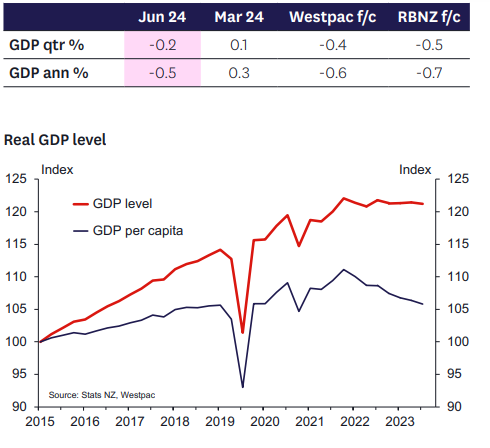

Như chúng tôi dự đoán, nền kinh tế New Zealand tiếp tục đà suy thoái kéo dài trong quý 6. GDP giảm 0.2%, khiến hoạt động kinh tế giảm 0.5% so với cùng kỳ năm ngoái (giảm 2.7% tính theo đầu người). Kết quả của quý này tốt hơn một chút so với mức giảm 0.4% mà chúng tôi dự đoán, mặc dù phần lớn sự bất ngờ là do một số yếu tố kỹ thuật không cung cấp cái nhìn sâu sắc thực sự về con đường phía trước.

Mặc dù kết quả của ngày hôm nay vẫn còn yếu, nhưng chúng sẽ giúp NHTW nhẹ nhõm phần nào. Dữ liệu kinh tế tần suất cao đã có sự thay đổi đáng kể vào tháng 5 và đặc biệt là tháng 6, làm dấy lên lo ngại rằng sự suy giảm chậm chạp của nền kinh tế New Zealand có thể đang bước vào một giai đoạn mới đen tối hơn nhiều. Tuy nhiên, dữ liệu hàng tháng đã ổn định trở lại vào tháng 7 và tháng 8, và bản thân GDP trong quý 6 không tệ hơn những gì chúng ta đã trải qua trong hai năm qua.

Chúng tôi tiếp tục kỳ vọng RBNZ sẽ cắt giảm lãi suất cơ bản (OCR) 25 bps tại mỗi đợt đánh giá vào tháng 10 và tháng 11. Mặc dù quyết định của Fed sáng nay có vẻ như đã mở ra cánh cửa cho việc cắt giảm lãi suất 50 bps ở những nơi khác trên thế giới, nhưng họ cũng nhấn mạnh rằng quy mô của các động thái trong tương lai sẽ phụ thuộc vào dữ liệu. Và gần đây không có nhiều dữ liệu cho thấy RBNZ sẽ tăng tốc độ nới lỏng vượt quá những gì đã báo hiệu trong tuyên bố hồi tháng 8.

Mức giảm 0.2% trong GDP sản xuất thấp hơn mức giảm 0.4% mà chúng tôi và phần lớn các nhà dự báo thị trường dự kiến. Củng cố thêm sự ngạc nhiên đó, thước đo chi tiêu ít được theo dõi của GDP đã đi ngang trong quý và thước đo thu nhập thực tế đã tăng 0.2% theo giá trị thực.

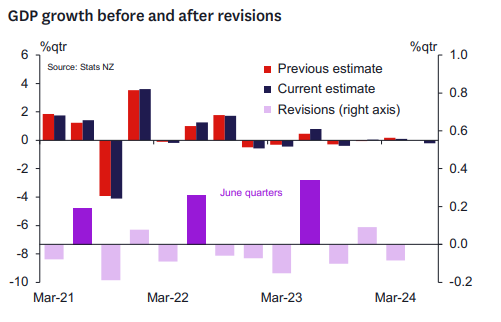

Tuy nhiên, khi đào sâu vào các chi tiết, chúng tôi thấy một lý do khá kém thuyết phục đằng sau sự ngạc nhiên này, ít nhất là đối với chúng tôi. Stats NZ đang tiếp tục cập nhật các yếu tố điều chỉnh theo mùa đối với GDP, với lệnh phong tỏa do Covid và việc đóng cửa biên giới đã làm gián đoạn sâu sắc các mô hình thông thường trong các lĩnh vực như du lịch. Trong trường hợp này, các yếu tố theo mùa được điều chỉnh có nghĩa là tăng trưởng GDP trong quý 2 đã được điều chỉnh tăng trong nhiều năm qua (với các quý khác được điều chỉnh giảm). Điều này chắc chắn cũng hỗ trợ cho các con số của ngày hôm nay.

Chúng ta có thể dễ dàng giải quyết vấn đề theo mùa này bằng cách xem xét sự thay đổi hàng năm trong GDP. Mức giảm 0.5% so với một năm trước chỉ tốt hơn một chút so với mức 0.6% mà chúng tôi mong đợi hoặc dự báo 0.7% của RBNZ.

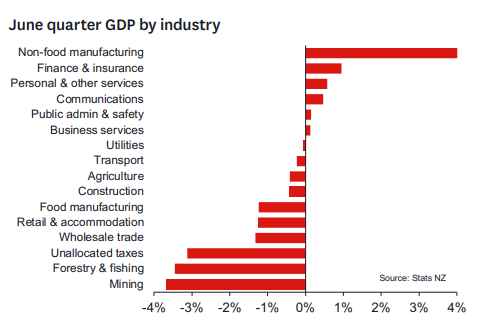

Như chúng tôi đã chỉ ra trong bản xem trước, hoạt động diễn ra hỗn hợp trên khắp các ngành, với hơn một nửa trong số chúng ghi nhận mức giảm. Bán lẻ và dịch vụ khách sạn đã giảm, với ngân sách của người tiêu dùng tiếp tục bị thắt chặt bởi lãi suất cao và giá cả tăng. Lâm nghiệp chứng kiến sự chậm lại trong việc khai thác sau khi giá xuất khẩu gỗ giảm mạnh. Khai khoáng (mặc dù là một ngành nhỏ) đã giảm do khai thác dầu khí giảm.

Một điểm tiêu cực đáng kể khác đến từ danh mục thuế chưa phân bổ. Điều này không biểu hiện một mô hình theo mùa ổn định trong những năm gần đây và chịu trách nhiệm cho hầu hết sự tăng lên bất ngờ đối với dự báo GDP của chúng tôi trong quý 3 (lần này chúng tôi đã tính đến điều này). Điều này là một lời nhắc nhở khác rằng không nên quá coi trọng các tỷ lệ tăng trưởng GDP theo quý - nếu chúng ta loại bỏ một mục này, mức tăng 0.1% của quý tháng 3 sẽ trở thành âm, và mức giảm của quý tháng 6 sẽ thành số không.

Đóng góp tích cực lớn nhất cho đến nay đến từ sản xuất phi thực phẩm, tăng 4% trong quý. Mặc dù chúng tôi đã đưa điều này vào dự báo của mình, nhưng bản thân dữ liệu đã là một kết quả đáng ngạc nhiên vì lĩnh vực sản xuất đã suy giảm trong hai năm qua và không có dấu hiệu cải thiện rõ ràng nào. Áp lực đối với lĩnh vực này từ giá năng lượng cao cho thấy sự tích cực này sẽ không kéo dài đến quý 3.

Các chi tiết về thước đo chi tiêu của GDP đã cung cấp một bức tranh có lẽ đáng khích lệ hơn về nền kinh tế. Chi tiêu hộ gia đình tăng 0.4% trong quý, mặc dù phần lớn là cho các mặt hàng thiết yếu như hàng tạp hóa - chi tiêu cho hàng hóa lâu bền đã giảm mạnh. Tiêu dùng của chính phủ (bao gồm các lĩnh vực như giáo dục và chăm sóc sức khỏe) tăng trong quý thứ hai liên tiếp và đầu tư kinh doanh tăng 1.1%. Xuất khẩu hàng hóa là lực cản chính đối với tăng trưởng, giảm 4.4% sau mức tăng mạnh trong quý trước.

Westpac IQ