Goldman Sachs: Cách sống sót với thị trường cuối năm 2023 (Phần I)

Đức Nguyễn

FX Strategist

Phần 1 sẽ nói về cách thị trường đã tiến triển từ đầu năm tới hiện tại, trước khi đi vào câu chuyện cuối năm nay.

Những câu chuyện lớn của năm nay:

1. Sau một năm 2022 nhiều chông gai, 2023 bắt đầu với nhiều kỳ vọng về hạ cánh cứng. Fed sau đó đã tăng lãi suất thêm 4 lần nữa và thu hẹp bảng cân đối kế toán khoảng 800 tỷ USD. Tuy nhiên, bất chấp tất cả những điều đó, tăng trưởng GDP thực của Hoa Kỳ được dự báo đạt 2.5% vào năm 2023 - rất đáng nể - và có thêm khoảng 2.7 triệu việc làm. Sau một chiến dịch thắt chặt kéo dài, câu chuyện lớn nhất trong năm là sức bền khó tả của nền kinh tế Mỹ.

2. Dù Fed đã hành động khá khó hiểu tại một số thời điểm nhất định trong năm 2022, ta có thể cho rằng họ đã “hạ cánh được” trong năm nay. Khi ta sang năm 2024, ta có thể nói thêm là FOMC đang vượt lên dẫn trước lạm phát; còn đâu thời lạm phát 9.1% trong khi lãi suất chỉ 1.5%.

3. Câu chuyện về trễ của điều kiện tài chính hoạt động rất tốt. Hiểu đơn giản là: nếu nhìn vào lịch sử nền kinh tế Mỹ sau giai đoạn điều kiện tài chính thắt chặt nhất, thì sức bền của nền kinh tế năm 2023 không hoàn toàn gây ngạc nhiên. Theo một chuyên gia Goldman Sachs khác:

... việc thắt chặt từ năm ngoái sẽ ảnh hưởng nhiều nhất đến dữ liệu hoạt động vào lúc này. Nhìn về phía trước, lực cản này bắt đầu giảm đi khá nhanh vào giữa năm… khi điều kiện tài chính hoạt động theo thay đổi chứ không phải theo cấp độ… và quá trình nới lỏng kể từ giai đoạn xoay trục cuối năm ngoái bắt đầu có hiệu lực. Chúng tôi ước tính biến động điều kiện tài chính từ cuối năm 2022 đến giữa năm 2023 gần bằng +1.5% khi quy ra tăng trưởng GDP thực. Hơn nữa, ta có thể kỳ vọng lạm phát toàn phần sẽ tiếp tục giảm do hiệu ứng cơ sở, giá hàng hóa lõi bình thường hóa và giá năng lượng/khí đốt giảm … tuy nhiên, thị trường lao động vẫn cực kỳ thắt chặt (tiền lương có thể tiếp tục tăng), tức thu nhập khả dụng thực của người tiêu dùng Mỹ sẽ tăng đáng kể trong năm nay.

4. Một thị trường tương tự khác cũng hoạt động tốt: cổ phiếu thường tạo đáy 6-9 tháng trước khi lợi nhuận doanh nghiệp chạm đáy. Thị trường tạo đáy vào tháng 10/2022 và tăng trưởng lợi nhuận của S&P chạm đáy vào quý II/2023.

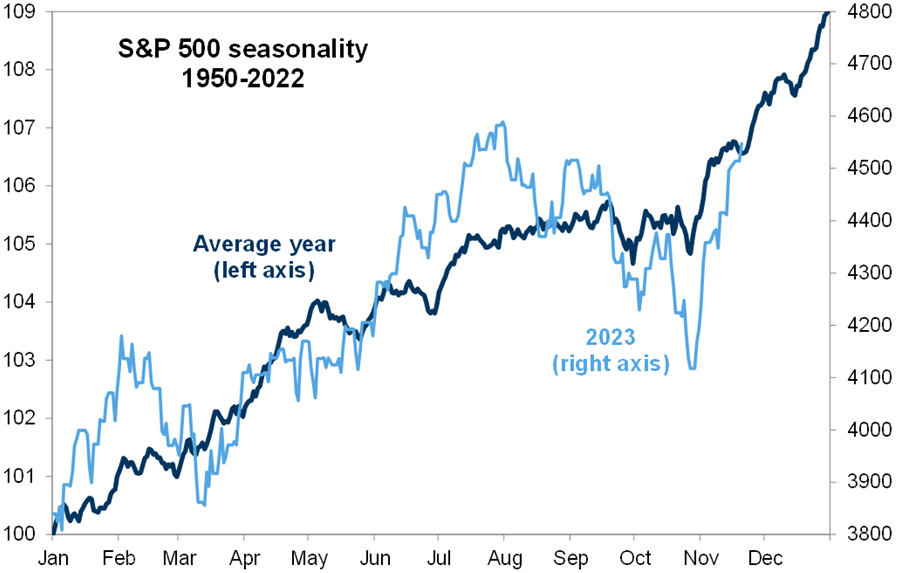

5. Nếu kết hợp hai điểm trước với thực tế là S&P đã diễn biến gần như chính xác như lý thuyết sau đỉnh điểm lạm phát năm ngoái, khá bất ngờ là một số kinh nghiệm xưa lại rất đúng (các mô hình theo mùa trong năm cũng vậy), bất chấp những thay đổi do Covid.

6. S&P giao dịch ở mức P/E 17 vào đầu năm, top 25% định giá theo lịch sử. Từ điểm xuất phát có phần hơi căng đó, chỉ số đã đem lại tỷ suất lợi nhuận từ đầu năm lên tới 22%. Ta chắc hẳn sẽ thêm phần lưỡng lự khi P/E hiện tại đang ở mức 19.

Chốt lại, ta lại có một năm những dự báo từ đầu năm lại sai bét nhè, trong khi những câu chuyện cũ lại là những định hướng rất tốt.

Vì vậy, mặc dù không hề dễ dàng, nhưng hãy coi năm nay là một chiến thắng dành cho phe mua, những người đánh ngược và cả Fed.

ZeroHedge