Quy tắc Taylor cho thấy Fed đã xong việc

Đức Nguyễn

FX Strategist

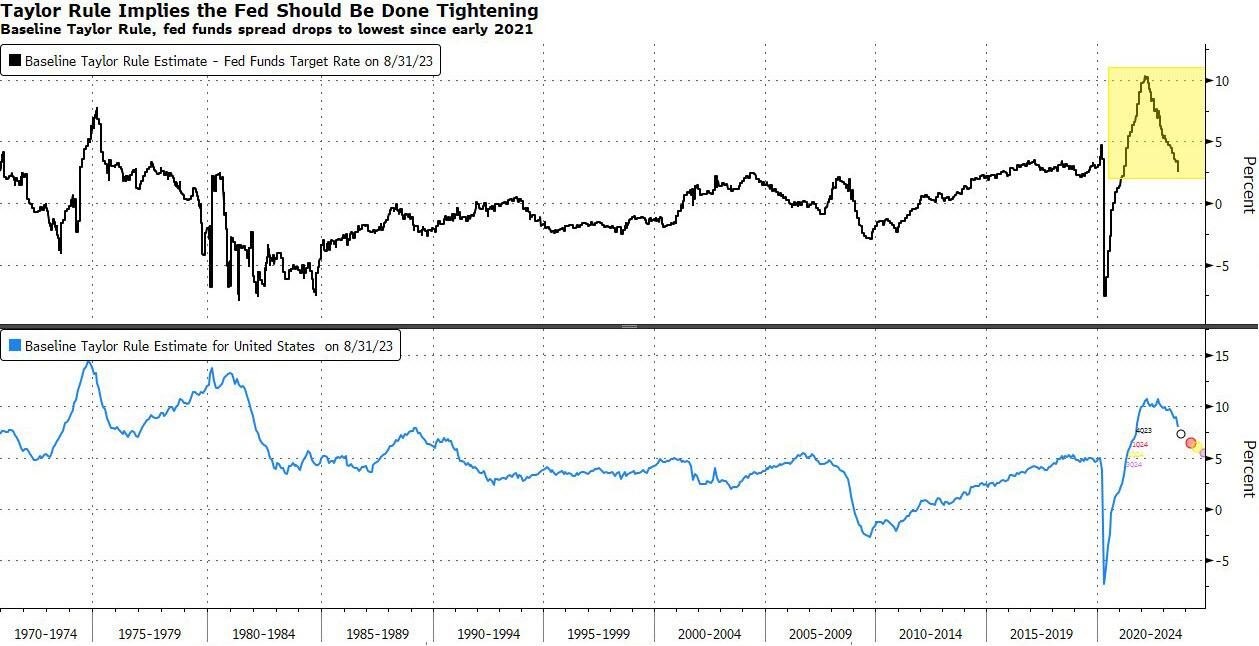

Nỗi đau đối với các cổ phiếu tăng trưởng nhạy cảm với lãi suất, một phần rất lớn do lợi suất tăng, cuối cùng cũng sắp lắng xuống, ít nhất là theo Quy tắc Taylor.

Phương trình này do nhà kinh tế John Taylor của Đại học Stanford đưa ra vào năm 1993, đã trở thành một cách để đo lường cách Fed có thể sử dụng lãi suất để kiềm chế lạm phát hoặc kích thích nền kinh tế Mỹ. Giờ đây, nó đang tiến đến một bước ngoặt với thị trường chứng khoán Hoa Kỳ khi báo hiệu rằng ngân hàng trung ương cuối cùng đã bình thường hóa lợi suất.

Phương trình dự báo lãi suất dài hạn cần cao hơn khi kỳ vọng lạm phát cao hơn bình thường và lãi suất dài hạn cần thấp hơn khi kỳ vọng tăng trưởng kinh tế thấp hơn bình thường.

Theo Gina Martin Adams, chiến lược gia trưởng thị trường cổ phiếu của Bloomberg Intelligence, chênh lệch giữa lãi suất quỹ liên bang và lãi suất ngụ ý bởi Quy tắc Taylor đã đạt đỉnh hơn 10% vào đầu năm 2022, cho thấy Fed đã quá chậm khi bắt đầu chu kỳ thắt chặt.

Nhưng hiện tại, chênh lệch giảm xuống mức thấp nhất kể từ đầu năm 2021. Vì vậy, nếu thị trường kỳ vọng đúng rằng lạm phát cơ bản sẽ tiếp tục giảm, thì lãi suất quỹ liên bang có thể sẽ đạt mức cao nhất trong chu kỳ. Đương nhiên, câu hỏi tiếp theo dành cho các nhà đầu tư là Fed sẽ giữ lãi suất ở mức đó trong bao lâu?

Theo Julie Biel, nhà quản lý danh mục đầu tư tại Kayne Anderson Rudnick, “Fed gần như đã hoàn thành tăng lãi suất, đặc biệt là vì thị trường trái phiếu đang giúp họ thắt chặt điều kiện tài chính. Trong khi các nhà đầu tư không thể bỏ qua sức mạnh nền kinh tế, Fed sợ lặp lại sai lầm những năm 1970 khi họ đánh giá sai tình hình lạm phát, vì vậy họ có thể sẽ giữ lãi suất cao hơn lâu hơn mức cần thiết.”

Trước quyết định chính sách ngày 1/11 của Fed, các nhà đầu tư đang đánh giá số liệu tăng trưởng kinh tế, lạm phát và chi tiêu tiêu dùng để xác định hướng đi của các quan chức trong thời gian còn lại của năm.

Tăng trưởng GDP quý III của Mỹ đạt 4.9%, vượt kỳ vọng 4.5%, và cũng là mức cao nhất trong gần 2 năm. Chi tiêu tiêu dùng mạnh mẽ là đầu tàu tăng trưởng trong quý.

Các nhà hoạch định chính sách đã cảm thấy thoải mái trước việc các thước đo lạm phát cơ bản hạ nhiệt, gồm cả chỉ số PCE lõi, giảm xuống dưới 4% trong tháng 8 lần đầu tiên sau gần hai năm.

Thị trường đang kỳ vọng lạm phát PCE lõi sẽ giảm xuống 2.6% vào cuối năm 2024, khi thất nghiệp tăng lên 4.4%. Theo Gillian Wolff, chuyên gia phân tích cấp cao của Bloomberg Intelligence, hai thông tin đầu vào dự báo này cho mô hình Quy tắc Taylor cơ sở cho thấy lãi suất quỹ liên bang đang “ở đúng mức được ngụ ý trong phương trình.”

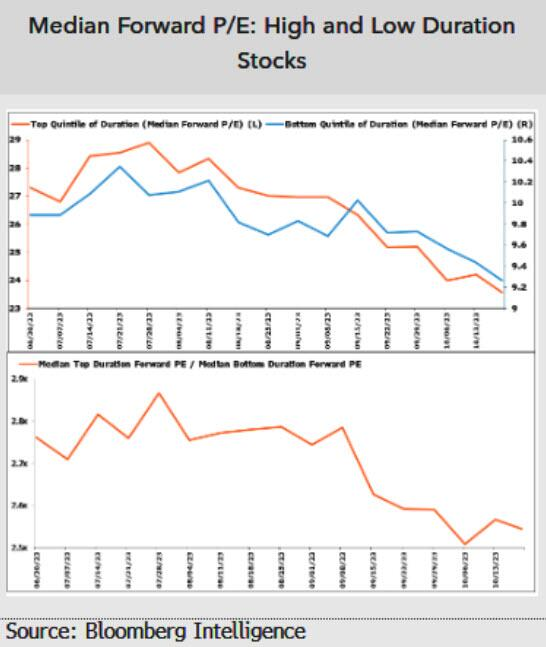

Hơn nữa, lợi suất trái phiếu tăng mạnh kể từ cuối tháng 6 trùng với việc chênh lệch định giá cổ phiếu nhạy cảm cao với lãi suất giảm 8% so với cổ phiếu ít nhạy cảm với lãi suất.

Nói chung, các công ty Big Tech rất dễ bị ảnh hưởng bởi lo ngại lãi suất cao hơn trong thời gian dài hơn vì nhiều công ty trong số đó được định giá dựa trên lợi nhuận dự phóng có giá trị thấp hơn khi lợi suất tăng. Lĩnh vực nhạy cảm với lãi suất nhất của S&P 500 là dịch vụ truyền thông, bao gồm các cổ phiếu như Take-Two Interactive Software, AT&T và News Corp.

20% cổ phiếu nhạy cảm nhất với lãi suất của S&P 500 đã ghi nhận P/E dự phóng giảm hơn 13.6% tính đến thứ Sáu tuần trước, từ mức 3.84% vào ngày 30/6. Trong khi đó, 20% cổ phiếu ít nhạy cảm nhất chỉ ghi nhận định giá giảm 6.3%. Cổ phiếu nhạy cảm vẫn được giao dịch ở mức cao hơn so với các cổ phiếu ít nhạy cảm.

Theo bà Biel từ Kayne Anderson Rudnick, “cổ phiếu tăng trưởng nhạy cảm với lãi suất không có khả năng sinh lời sẽ tiếp tục chịu áp lực trước lãi suất tăng cao, do đó, các nhà đầu tư sẽ khó chấp nhận. Nhưng tôi lo ngại hơn về sự phân kỳ giữa các công ty có thể tiếp tục duy trì quyền định giá của mình so với những công ty phải đối mặt biên lợi nhuận giảm.”

ZeroHedge