Triển vọng Trump tái đắc cử: Morgan Stanley vén màn những tác động tiềm tàng

Ngọc Lan

Junior Editor

Chỉ còn hơn một tuần nữa là đến ngày bầu cử Tổng thống Mỹ, và kết quả của sự kiện trọng đại này đã trở thành tâm điểm của mọi cuộc thảo luận trong những ngày qua.

Các cuộc thăm dò dư luận mới nhất đã phác họa một bức tranh căng thẳng: cuộc đua vào Nhà Trắng đang diễn ra hết sức gay cấn tại các bang chiến địa then chốt, với tỷ lệ ủng hộ hai bên chênh lệch không đáng kể, nằm trong phạm vi sai số thống kê. Đáng chú ý là trong những tuần gần đây, nhiều thị trường dự đoán đã cho thấy một xu hướng rõ rệt nghiêng về phía Đảng Cộng hòa, không chỉ trong cuộc đua giành ghế Tổng thống mà còn cả trong việc kiểm soát Quốc hội.

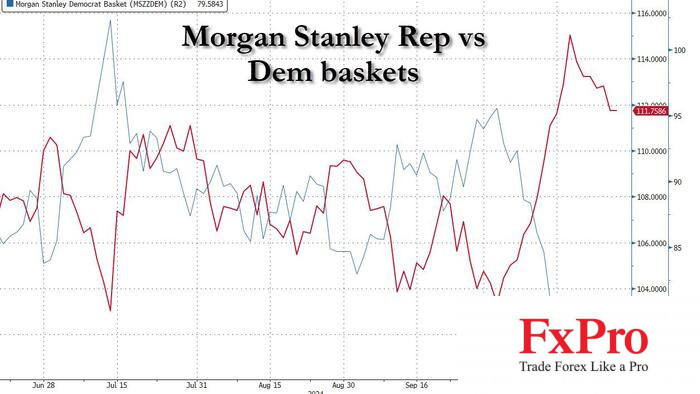

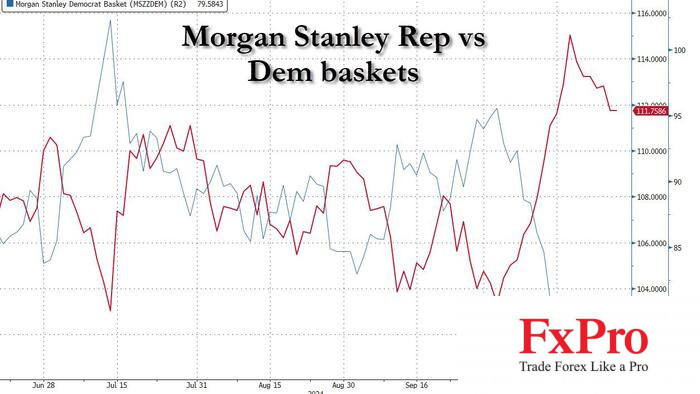

Trên thị trường tài chính, các nhà đầu tư dường như cũng đang đồng thuận với những dự báo này. Điều này được phản ánh qua diễn biến của hai rổ cổ phiếu đặc trưng mà chúng tôi theo dõi: rổ Cộng hòa (MSZZREP) và rổ Dân chủ (MSZZDEM). Trong đó, những cổ phiếu được kỳ vọng sẽ hưởng lợi từ chiến thắng của Đảng Cộng hòa đã ghi nhận mức tăng đáng kể.

Theo nhận định của chúng tôi, yếu tố then chốt cần quan tâm chính là trình tự của những thay đổi chính sách có thể diễn ra sau cuộc bầu cử. Trước những biến chuyển mạnh mẽ trên thị trường dự đoán, chúng ta hãy cùng phân tích kịch bản cựu Tổng thống Trump giành chiến thắng. Trong kịch bản này, những thay đổi tiềm năng có thể được phân chia thành ba trụ cột chính: chính sách tài khóa, kiểm soát nhập cư và chính sách thuế quan.

Để tạo nên những chuyển biến quan trọng trong chính sách tài khóa, điều kiện tiên quyết là phải nắm quyền kiểm soát cả hai viện của Quốc hội. Tuy nhiên, ngay cả khi Đảng Cộng hòa giành được chiến thắng áp đảo, tiến trình lập pháp vẫn sẽ đòi hỏi thời gian đáng kể và nhiều khả năng sẽ là mảnh ghép cuối cùng trong bức tranh tổng thể của ba lĩnh vực chính sách. Về vấn đề nhập cư, do còn thiếu những chi tiết cụ thể về phương thức triển khai, lộ trình thực hiện vẫn còn là một ẩn số. Ngược lại, với thẩm quyền của Tổng thống trong lĩnh vực thương mại, cùng với những thông điệp mạnh mẽ trong chiến dịch tranh cử của Trump và kinh nghiệm từ nhiệm kỳ đầu, chúng tôi nhận định rằng các điều chỉnh về thuế quan rất có thể sẽ là động thái đầu tiên được thực thi.

Trong một báo cáo phân tích chuyên sâu, đội ngũ chuyên gia kinh tế và chiến lược gia của chúng tôi đã phác họa bức tranh toàn cảnh về tác động của chính sách thuế quan mới đối với nền kinh tế và thị trường tài chính. Kết luận cho thấy việc áp dụng thuế quan trên diện rộng sẽ tạo áp lực giảm tốc đối với tăng trưởng kinh tế thông qua chuỗi tác động: suy giảm tiêu dùng, thu hẹp đầu tư, cắt giảm quỹ lương và thu nhập người lao động, đồng thời thúc đẩy nguy cơ lạm phát. Các tính toán cho thấy, nếu toàn bộ gói thuế quan đang được thảo luận được thực thi, GDP thực tế có thể bị ảnh hưởng giảm 1.4% trong dài hạn, trong khi lạm phát có thể tăng nhanh thêm 0.9%.

Một câu hỏi đáng chú ý đặt ra là làm thế nào để lý giải phản ứng tích cực của thị trường chứng khoán Mỹ trước khả năng chiến thắng ngày cao của Trump trên các thị trường dự đoán, trong khi các phân tích của chúng tôi chỉ ra những rủi ro về tăng trưởng và lạm phát? Có thể thị trường đang kỳ vọng rằng quá trình áp dụng các mức thuế quan sẽ được triển khai từng bước, kéo dài qua nhiều giai đoạn khác nhau. Bên cạnh đó, thị trường có thể đang đặt niềm tin vào làn sóng đầu tư mới - một hiện tượng khó định lượng nhưng có thể được thúc đẩy bởi kỳ vọng về việc nới lỏng các quy định.

Trên thị trường trái phiếu, dù lợi suất trái phiếu chính phủ Mỹ đã ghi nhận mức tăng ấn tượng, nhưng còn nhiều yếu tố ảnh hưởng khác ngoài kết quả dự đoán bầu cử. Những số liệu khả quan về việc làm và doanh số bán lẻ chắc chắn đã đóng vai trò then chốt, đặc biệt trong nửa đầu tháng. Tuy nhiên, những biến động gần đây phần lớn bắt nguồn từ diễn biến của các thị trường dự đoán. Nhiều nhà đầu tư, khi nhìn lại bài học từ cuộc bầu cử 2016, cho rằng kịch bản "Cộng hòa thắng trọn" sẽ tạo áp lực mạnh nhất lên thị trường trái phiếu chính phủ Mỹ. Điều này được minh chứng qua việc lợi suất trái phiếu kỳ hạn 2 năm đã tăng 50 bps và lợi suất trái phiếu kỳ hạn 10 năm tăng 80 bps chỉ trong vòng một tháng sau chiến thắng toàn diện của Đảng Cộng hòa.

Matt Hornbach, Giám đốc Chiến lược Kinh tế Vĩ mô Toàn cầu của chúng tôi, đã chỉ ra những khác biệt mang tính bước ngoặt giữa chính sách tiền tệ hiện tại của Fed và giai đoạn tiền bầu cử năm 2016. Những khác biệt này gợi ý rằng mọi biến động tăng của lợi suất trái phiếu chính phủ Mỹ trong lần này sẽ được kiểm soát chặt chẽ hơn. Hiện nay, thị trường đang kỳ vọng mức cắt giảm lãi suất khoảng 135 bps trong 12 tháng tới. Điều này tạo nên một sự tương phản rõ rệt với năm 2016, khi thị trường đang định giá khả năng tăng lãi suất khoảng 30 bps. Đáng chú ý hơn, trong năm sau cuộc bầu cử 2016, kỳ vọng về lãi suất mục tiêu của Fed đã tăng vọt gần 125 bps. Để có thể chứng kiến một đợt tăng kỳ vọng tương tự về chính sách Fed, các nhà đầu tư sẽ phải tin rằng Fed sẽ lập tức dừng chu kỳ cắt giảm lãi suất và duy trì quan điểm này xuyên suốt đến năm 2025 - một kịch bản dường như khó xảy ra, ngay cả trong trường hợp Đảng Cộng hòa giành chiến thắng áp đảo.

Đồng USD (mà theo dự báo của chúng tôi sẽ tăng giá mạnh nếu Đảng Cộng hòa chiến thắng) đã thể hiện sức mạnh vượt trội trước các đồng tiền Mỹ Latinh - những đồng tiền dễ bị tổn thương bởi chính sách thuế quan, đặc biệt là đồng peso Mexico. Đáng chú ý, đồng MXN - vốn từng là ngôi sao sáng giá nhất trong nửa đầu tháng 10 nhờ dòng dữ liệu tích cực từ nền kinh tế Mỹ - đã nhanh chóng trượt xuống vị trí yếu nhất, phản ánh rõ nét sự lo ngại của thị trường về kết quả bầu cử Mỹ. Đồng USD cũng đã ghi nhận mức tăng ấn tượng so với các đồng tiền khác có nguy cơ chịu tác động từ chính sách thuế quan, tiêu biểu như đồng EUR và CNY.

Trước những biến động sôi động gần đây trên thị trường tài chính và các kỳ vọng đang được định giá, thị trường có thể sẽ rơi vào thế khó nếu Harris giành chiến thắng, bởi lẽ họ sẽ buộc phải điều chỉnh lại toàn bộ xu hướng. Cuộc bầu cử luôn là một ẩn số đã được dự báo trước. Các cuộc thăm dò dư luận cho thấy cuộc đua vẫn đang diễn ra hết sức gay cấn, với nhiều kịch bản khác nhau về quyền kiểm soát cả Nhà Trắng lẫn Quốc hội đều có thể xảy ra. Chúng ta cũng cần chuẩn bị tinh thần cho khả năng quá trình xác định kết quả cuối cùng có thể kéo dài. Vì vậy, hãy thắt chặt dây an toàn và giữ vững tâm thế. Chúng ta đang đứng trước một hành trình đầy biến động và thách thức.

ZeroHedge